Tín dụng vẫn thấp hơn huy động, làm sao vực dậy nền kinh tế?

Tình trạng tín dụng tăng chậm hơn huy động đã diễn ra từ đầu năm đến nay. Làm thế nào để đẩy mạnh tín dụng, phục hồi sản xuất kinh doanh khi chỉ còn chưa đầy 2 tháng nữa là hết năm 2023?

Tín dụng tăng chậm hơn huy động

Ngân hàng Nhà nước (NHNN) đề ra mục tiêu tăng trưởng tín dụng cho cả năm 2023 khoảng 14-15% và có điều chỉnh phù hợp với tình hình thực tế. Tính đến ngày 29/09/2023, tín dụng toàn nền kinh tế đạt khoảng 12.749 triệu tỷ đồng, tăng 6.92% so với đầu năm.

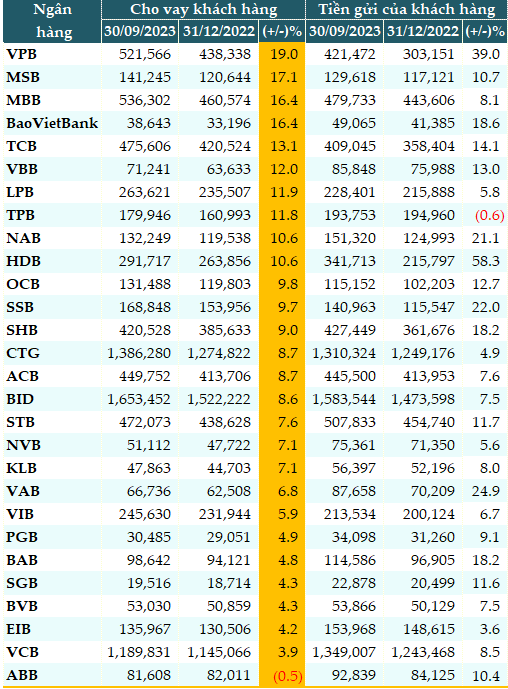

Trong khi đó, dữ liệu từ VietstockFinance cho thấy, tổng cho vay khách hàng tại 28 ngân hàng đã công bố BCTC là gần 9.4 triệu tỷ đồng đến thời điểm 30/09/2023, tăng 9% so với đầu năm. Trừ ABBank (ABB, -0.5%), tất cả các ngân hàng còn lại đều tăng trưởng tín dụng dương tính đến cuối quý 3.

VPBank (VPB) là ngân hàng dẫn đầu về tăng trưởng tín dụng với mức tăng 19% so với đầu năm, đạt 521,566 tỷ đồng. Kế đến là MSB (+17%), MB (+16%), BaoVietBank (+16) và Techcombank (TCB, +13%).

Xét về giá trị tuyệt đối, BIDV (BID) cho vay khách hàng cao nhất hệ thống, với gần 1.7 triệu tỷ đồng, dù chỉ tăng gần 9% so với đầu năm. Ngay sau đó là VietinBank, cho vay khách hàng gần 1.4 triệu tỷ đồng, tăng gần 9%; Vietcombank xếp thứ ba với gần 1.2 triệu tỷ đồng, dù chỉ tăng nhẹ 4%.

MB dẫn đầu nhóm ngân hàng tư nhân với 536,302 tỷ đồng và VPB xếp sau đó với 521,566 tỷ đồng.

Dù lãi suất huy động trong tình trạng giảm liên tục từ đầu năm và hiện tại đã về mức khá thấp, lượng tiền gửi khách hàng ghi nhận được tại các ngân hàng vẫn tăng trưởng. Dữ liệu của VietstockFinance cho thấy, tổng lượng tiền gửi khách hàng tại 28 ngân hàng, tính đến 30/09/2023, là gần 9.3 triệu tỷ đồng, tăng 11% so với đầu năm.

TPBank (TPB, -0.6%) là ngân hàng duy nhất ghi nhận tiền gửi khách hàng tăng trưởng âm. Tất cả ngân hàng còn lại đều tăng trưởng dương.

HDBank (HDB) là ngân hàng dẫn đầu về tốc độ tăng trưởng khi huy động được 341,713 tỷ đồng, tăng hơn 58% so với đầu năm. Kế đến là VPB tăng 39% (421,472 tỷ đồng) và VAB tăng 25% (87,658 tỷ đồng).

Xét về giá trị tuyệt đối, BIDV là ngân hàng có lượng tiền gửi khách hàng cao nhất hệ thống, với gần 1.6 triệu tỷ đồng, dù chỉ tăng gần 8% so với đầu năm. Xếp ngay sau đó là VCB với gần 1.35 triệu tỷ đồng (+8.5%). CTG xếp thứ ba với hơn 1.3 triệu tỷ đồng (+5%). Sacombank (STB) dẫn đầu nhóm ngân hàng tư nhân với 507,833 tỷ đồng, tăng gần 12% so với đầu năm.

Cho vay khách hàng và tiền gửi khách hàng tính đến 30/09/2023 (Đvt: Tỷ đồng)

Nguồn: VietstockFinance |

Làm sao cải thiện tình trạng thừa tiền trong ngân hàng?

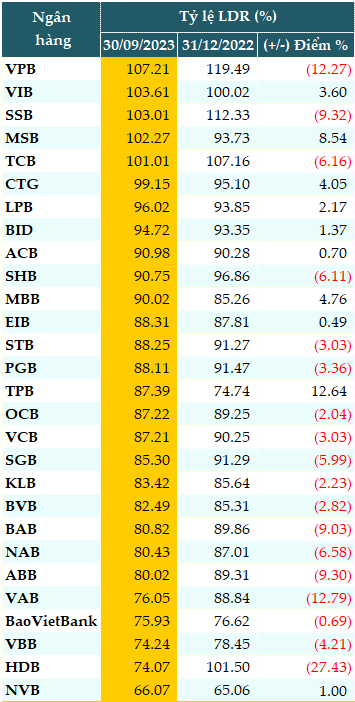

Tín dụng tăng trưởng chậm hơn huy động, dẫn đến tỷ lệ tối đa dư nợ cho vay so với tổng tiền gửi (LDR) sụt giảm. Tính đến cuối quý 3, có đến 18/28 ngân hàng có tỷ lệ LDR giảm so với đầu năm.

Theo thống kê, có 11/28 ngân hàng có tỷ lệ LDR dưới 85%. 5 ngân hàng có tỷ lệ LDR vượt 100%, cho thấy các ngân hàng này đang cho vay nhiều hơn vốn huy động được.

Tỷ lệ LDR của các ngân hàng tính đến 30/09/2023

Lưu ý: Nguồn vốn huy động bao gồm lượng tiền gửi từ khách hàng và lượng tiền huy động từ phát hành giấy tờ có giá Nguồn: VietstockFinance |

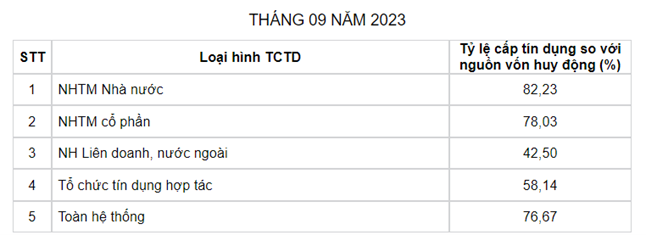

Số liệu từ NHNN cho thấy, tính đến tháng 9/2023, tỷ lệ LDR của toàn hệ thống là 76.67%. Con số này còn thấp khá xa so với trần tối đa là 85%.

LDR ở khối ngân hàng thương mại Nhà nước là 82.23%; ở khối ngân hàng thương mại cổ phần là 78%; ở khối ngân hàng liên doanh, nước ngoài là 42.5%.

Nguồn: NHNN |

PGS.TS. Đinh Trọng Thịnh - Chuyên gia kinh tế đánh giá thực tế, ngân hàng đang thừa tiền. NHNN phải có những biện pháp bơm hút hợp lý, từ đó vừa giúp các ngân hàng có lượng vốn để trả lãi suất huy động, đồng thời sử dụng được các dòng tiền của ngân hàng vào phục vụ sản xuất kinh doanh.

Thứ hai, về phía NHNN, cũng cần xem xét để phát hành tín phiếu. Đến nay, NHNN mới phát hành khoảng 260,000 tỷ đồng, trong khi Chính phủ cho phép phát hành 400,000 tỷ đồng. Rõ ràng việc xem xét triển khai phát hành tín phiếu lúc này rất quan trọng, để từ đó đưa nguồn tiền từ các ngân hàng thương mại vào hoạt động sản xuất kinh doanh, cung cấp cho họ lãi để có thể trả được lãi suất huy động.

Thứ ba, các ngân hàng cũng phải chủ động để cho vay trong nền kinh tế. Thực tế, việc cho vay trong tình hình hiện tại đang khó khăn, doanh nghiệp không có đơn hàng, không có người mua hàng, tồn kho nhiều, nên bản thân doanh nghiệp cũng không muốn vay.

Ngoài ra, có thể xem xét đến các ngân hàng nước ngoài xin vay vốn, hỗ trợ. Quan hệ này là có đi có lại, khi ngân hàng nội gặp khó khăn hoặc thiếu vốn sẽ tìm các ngân hàng nước ngoài vay. Còn bây giờ, khi ngân hàng nội thừa vốn thì tìm các ngân hàng nước ngoài để cho vay. Điều này cũng bình thường, nhưng tất nhiên phải rất cẩn trọng, để tránh rủi ro về sau.

TS. Nguyễn Hữu Huân - Giảng viên Đại học Kinh tế TP.HCM (UEH) lại cho rằng, về phía ngân hàng, chỉ có thể giảm lãi suất cho vay, để đẩy vốn ra nền kinh tế, còn người dân và doanh nghiệp có vay hay không, đó là câu chuyện nhu cầu của họ. Chỉ có thể tác động đến chính sách tài khóa, giảm thuế, phí để tăng nhu cầu của nền kinh tế, khi đó doanh nghiệp mới có đơn hàng, mới vay vốn để sản xuất kinh doanh. Còn người dân, khi giảm thuế phí, họ sẽ có nhiều động lực hơn để tiêu dùng.

Ở góc độ nhà điều hành ngân hàng, Tổng Giám đốc OCB - ông Nguyễn Đình Tùng lại cho rằng thừa tiền là một tín hiệu tốt. Tổng Giám đốc OCB nhìn nhận, đối với ngành ngân hàng và nền kinh tế, thanh khoản chính là điều quan trọng nhất. Thanh khoản gặp rủi ro thì sẽ ảnh hưởng đến cả hệ thống. Vì vậy, đây cũng là lý do, giai đoạn này thừa tiền, nghĩa là thanh khoản đang dồi dào. Chỉ khi thị trường có thanh khoản dồi dào thì khả năng cung ứng vốn cho nền kinh tế của ngành ngân hàng mới mạnh mẽ.

Thanh khoản tốt chính là tiền đề cho giai đoạn cuối năm nay hoặc đầu năm sau, khi nền kinh tế có sự tăng trưởng trở lại thì điều kiện bơm vốn của ngân hàng ra thị trường sẽ tốt hơn. Nhìn chung, việc huy động phải đi trước rất xa so với việc cho vay. Ngân hàng luôn luôn phải có nguồn vốn dự trữ trước.

Tổng Giám đốc OCB đánh giá thanh khoản dồi dào do nhiều nguyên nhân.

Thứ nhất, trong điều kiện kinh tế hiện nay, tính cẩn trọng của người đầu tư cao hơn, người dân sẽ dồn tiền vào tiết kiệm nhiều hơn kinh doanh.

Khi người dân và doanh nghiệp chuyển tiền từ lưu thông sang tiết kiệm, nghĩa là chuyển tiền từ lưu thông sang ngân hàng thì số lượng huy động của ngân hàng phải tăng lên.

Thứ hai, nhu cầu vốn vay của thị trường không tăng nhanh, lượng vốn hút ra lưu thông giảm đi, do đó thanh khoản thị trường phải cao hơn.

Trong bối cảnh này, ông Nguyễn Đình Tùng cho rằng, thị trường chung đang khó khăn, nhưng không phải tất cả đều khó.

Dẫn ví dụ từ phân khúc doanh nghiệp vừa và nhỏ (SME), những doanh nghiệp hoạt động trong lĩnh vực xây dựng, nguyên liệu. Trong xây dựng, có những thị trường rất khó khăn như kinh doanh nhà thầu phục vụ cho công trình căn hộ cao cấp, nhưng những nhà thầu phục vụ cho đầu tư công, đường sá cầu cống, hạ tầng cơ sở lại vẫn đang có rất nhiều công ăn việc làm và nhu cầu vốn của những thị trường này cũng đang rất cao.

Vì thế, ngân hàng cần bám sát các thị trường như thế này, phân biệt được khách hàng nào đang kinh doanh ổn định, khách hàng nào đang có cơ hội và có nhu cầu vốn cao, đang khó khăn và có hướng xử lý phù hợp.

In bài viết

In bài viết