Lợi nhuận ngân hàng “nương tựa” đà phục hồi kinh tế

Lợi nhuận ngân hàng được kỳ vọng sẽ chinh phục đỉnh mới trong năm 2024 khi tín dụng tiếp tục tăng trưởng và áp lực nợ xấu dịu bớt theo đà hồi phục tích cực của nền kinh tế.

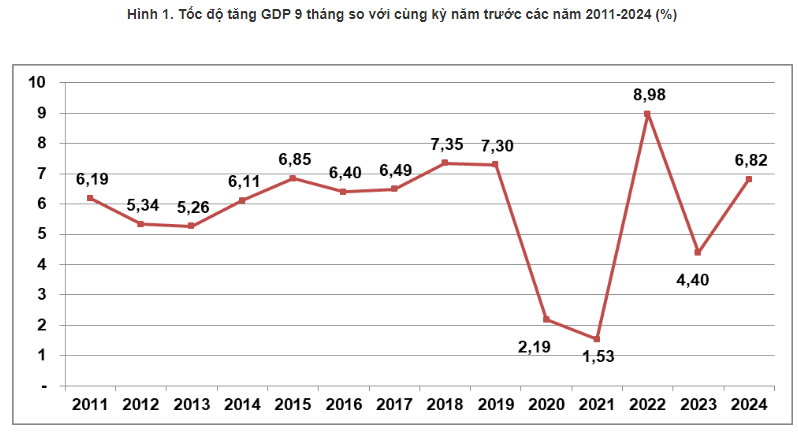

Nguồn: Tổng Cuc Thống kê |

Khép lại quý 3, bức tranh kinh tế vĩ mô trong 9 tháng đầu năm 2024 mang nhiều gam màu tươi sáng. Tăng trưởng GDP đạt cao nhất so với cùng kỳ giai đoạn 5 năm trở lại đây (chỉ trừ năm 2022 khi nền kinh tế mở cửa trở lại sau đại dịch) – ước tăng 6.82% so với cùng kỳ năm trước, trong đó tăng trưởng GDP quý 3 đạt 7.4% nhờ vào sự phục hồi mạnh mẽ của hoạt động xuất khẩu, từ đó lan tỏa sang hoạt động sản xuất trong nước. Mức tăng trưởng này cũng cho thấy sự đóng góp từ các yếu tố nội tại trong nước khi nhu cầu tiêu dùng nội địa bớt ảm đạm và thị trường bất động sản đã vượt qua cơn bĩ cực.

Những tín hiệu hồi phục cũng phần nào giúp cho sức hấp thụ vốn vay của doanh nghiệp dần cải thiện. Tính đến ngày 30/9/2024, tín dụng toàn nền kinh tế đã tăng khoảng 9% (tức tăng thêm 3% trong quý 3/2024), tiến gần đến mục tiêu tăng trưởng 14-15% trong năm 2024.

Thu nhập tín dụng “gánh” lợi nhuận ngân hàng

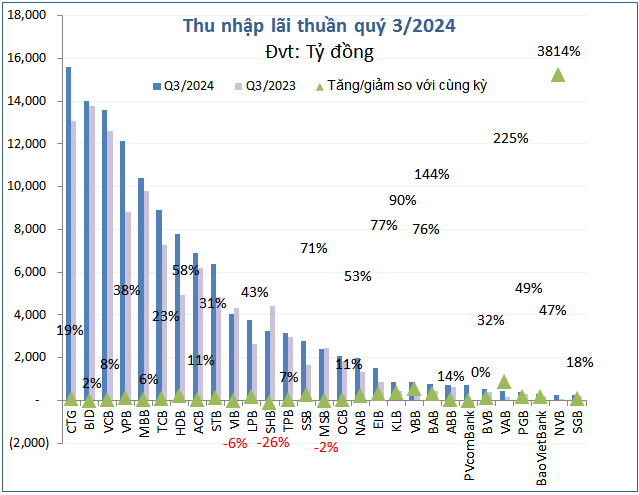

Nguồn: VietstockFinance |

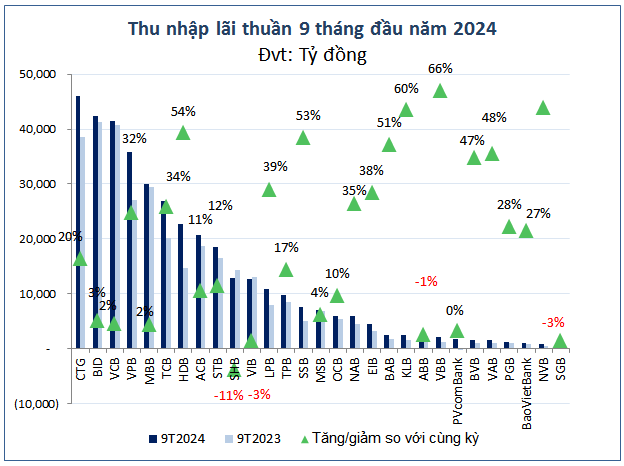

Theo đà tăng trưởng tín dụng, thu nhập từ lãi của các nhà băng cũng cao hơn so với mức nền thấp của quý 3/2023. Dữ liệu VietstockFinance cho thấy, tổng thu nhập lãi thuần từ 29 ngân hàng đã công bố BCTC quý 3/2023 đạt 126,896 tỷ đồng, tăng 20,241 tỷ đồng; tương đương tăng 19% so với cùng kỳ năm trước.

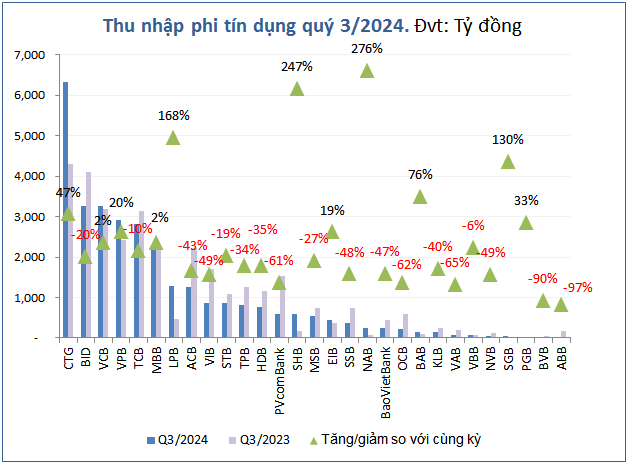

Nguồn: VietstockFinance |

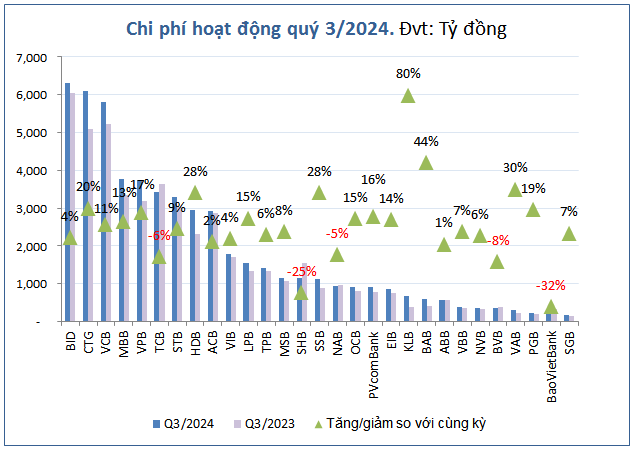

Nguồn: VietstockFinance |

Nguồn: VietstockFinance |

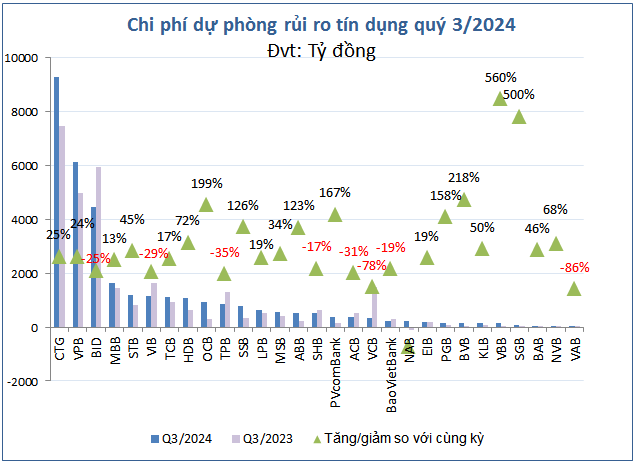

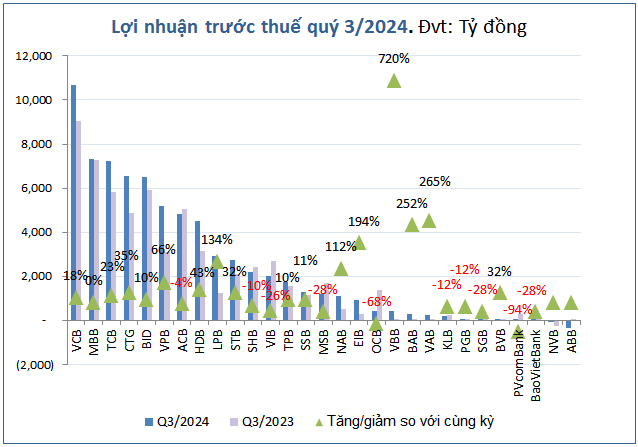

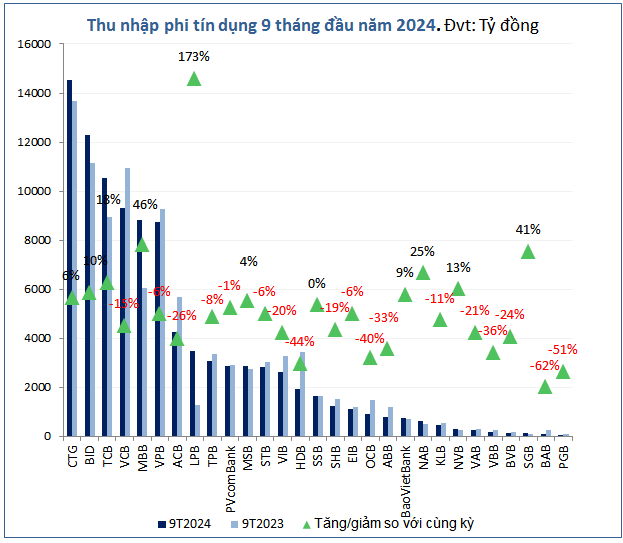

Vậy nên dù tổng thu nhập ngoài lãi giảm 2,340 tỷ đồng, tương ứng tỷ lệ 7% so cùng kỳ, cộng thêm áp lực từ chi phí hoạt động (tăng 10% lên 53,955 tỷ đồng) cùng chi phí dự phòng rủi ro tín dụng (tăng 9% lên 33,281 tỷ đồng), tổng lợi nhuận trước thuế của nhà băng vẫn ghi nhận sự tăng trưởng mạnh mẽ (tăng 17% so với cùng kỳ), lên 70,170 tỷ đồng.

Nguồn: VietstockFinance |

Tuy không phải là nhà băng có thu nhập tín dụng tăng mạnh nhất như Viet A Bank (VAB), nhưng với tốc độ giảm nguồn thu ngoài lãi chậm hơn đã giúp Vietbank (VBB) vươn lên dẫn đầu tốc độ tăng trưởng lợi nhuận trước thuế trong quý 3 năm nay (gấp 8.2 lần cùng kỳ), lên 410 tỷ đồng bất chấp chi phí dự phòng rủi ro tín dụng tăng mạnh nhất ngành ngân hàng (gấp 6.6 lần cùng kỳ).

Trong khi các ngân hàng đua nhau khoe lãi quý 3 thì ABBank (ABB) lại báo lỗ nặng 343 tỷ đồng do nguồn thu ngoài lãi sa sút (giảm 97% so với cùng kỳ) cộng thêm chi phí dự phòng rủi ro tín dụng tăng mạnh (gấp 2.3 lần cùng kỳ).

Vượt kế hoạch lợi nhuận năm “dễ như ăn kẹo”

Lũy kế 9 tháng đầu năm, thu nhập lãi thuần của 29 ngân hàng đạt 379,384 tỷ đồng, tăng 16% so với cùng kỳ năm trước. Đồng thời, tổng thu nhập ngoài lãi của ngành ngân hàng cũng nhích nhẹ 1%, lên 96,792 tỷ đồng.

Nguồn: VietstockFinance |

Nguồn: VietstockFinance |

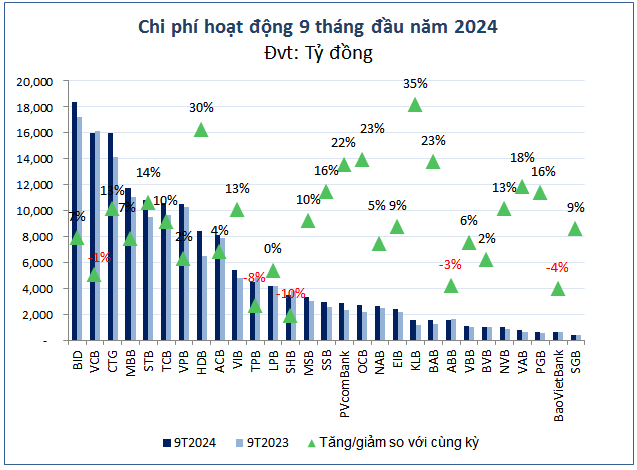

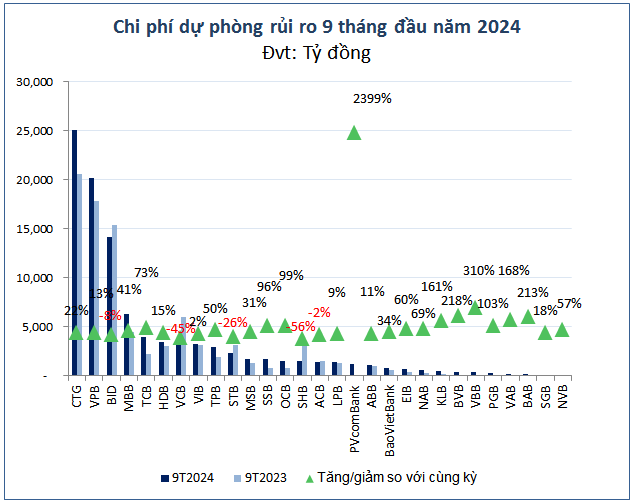

Xét đến chi phí, 29 ngân hàng ghi nhận 155,879 tỷ đồng chi phí hoạt động và 101,251 tỷ đồng chi phí dự phòng rủi ro tín dụng, lần lượt tăng 8% và 12% so với cùng kỳ năm trước.

Nguồn: VietstockFinance |

Nguồn: VietstockFinance |

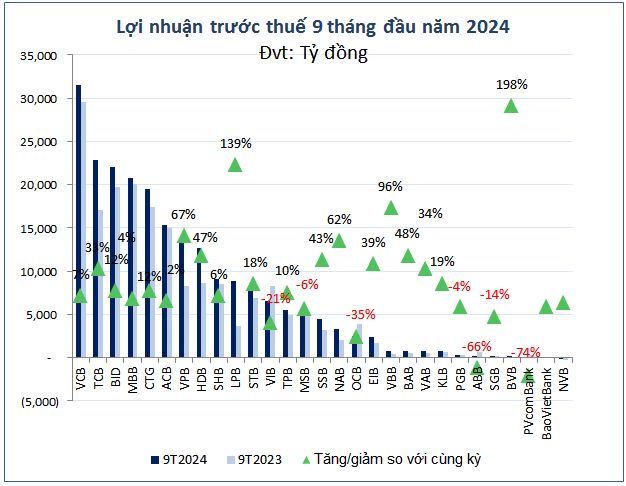

Có thể thấy, thu nhập từ tín dụng đã mang lại “trái ngọt” cho lợi nhuận trước thuế của ngân hàng, thu về 218,440 tỷ đồng, tăng 16% so với cùng kỳ trong bối cảnh nguồn thu ngoài lãi kém khả quan và áp lực chi phí khó thuyên giảm.

Nguồn: VietstockFinance |

Nhờ đà tăng trưởng lợi nhuận không “ngừng nghỉ” trong 3 quý liên tiếp, 2 nhà băng có lợi nhuận tăng bằng lần trong 9 tháng đầu năm chính là BVBank (gấp gần 3 lần) và LPBank (gấp 2.4 lần). Kết quả này chủ yếu nhờ đóng góp từ nguồn thu tín dụng. Riêng LPBank còn có nguồn thu ngoài lãi cao đột biến.

Nguồn: VietstockFinance |

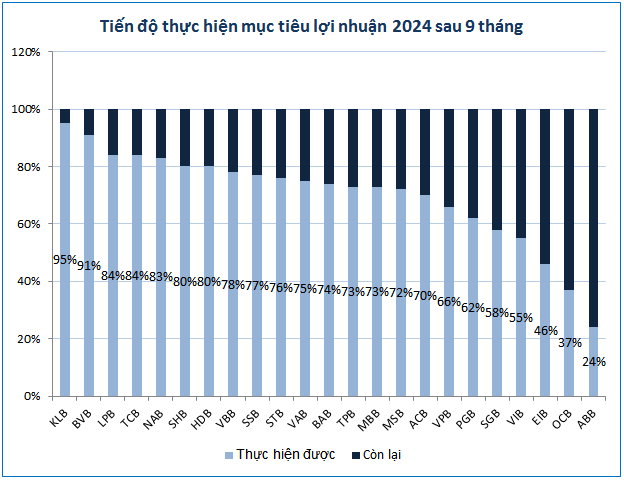

Mặc dù chưa có ngân hàng nào vượt kế hoạch sau 9 tháng nhưng xuất hiện một vài cái tên đã thực hiện trên 90% mục tiêu lãi cả năm như KLB và BVB.

Sau một năm kinh doanh èo uột, BVB bật lên với lãi trước thuế 9 tháng tăng mạnh nhất hệ thống, đây cũng là một trong số ngân hàng có tỷ lệ thực hiện mục tiêu lợi nhuận cao đột biến so với mặt bằng chung, chỉ trong 9 tháng đã thực hiện được 91% dù kế hoạch lợi nhuận trước thuế được đánh giá là khá tham vọng với mức tăng 178% so với mức nền thấp của năm 2023.

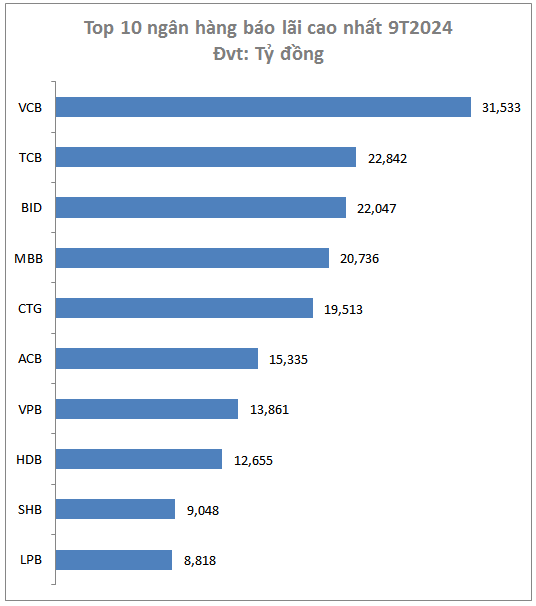

Thứ hạng top 3 lãi khủng xây chắc như “đinh đóng cột”

Vẫn như bảng xếp hạng top 3 lợi nhuận ngân hàng trong nửa đầu năm 2024, thứ hạng lợi nhuận của các nhà băng sau quý 3 tiếp tục được giữ nguyên.

Trong đó, lợi nhuận ông lớn ngân hàng quốc doanh Vietcombank tăng 7% trong 9 tháng, tiếp tục đứng nhất bảng lãi khủng với con số 31,533 tỷ đồng.

Giữ vững phong độ tăng lãi 3 quý liên tiếp, Techcombank “giữ chắc” ngôi á quân lợi nhuận, đạt 22,842 tỷ đồng. Dẫu tăng lợi nhuận chậm hơn Techcombank, BIDV “chạy sau” với thành tích 22,047 tỷ đồng.

Nguồn: VietstockFinance |

Lợi nhuận ngân hàng “nương tựa” đà phục hồi kinh tế

Công ty Chứng khoán KB Việt Nam (KBSV) cho rằng, nền kinh tế vẫn giữ được đà tăng trưởng trong quý 4/2024 nhờ sự hỗ trợ tích cực từ nhiều phía. Trong đó, các hoạt động sản xuất, kinh doanh duy trì tốc độ tăng trưởng nhờ hoạt động xuất khẩu sôi động, dòng vốn FDI giải ngân tích cực và việc Chính phủ đẩy nhanh giải ngân vốn đầu tư công. Bên cạnh đó, tiêu dùng nội địa phục hồi, đặc biệt là giai đoạn cuối năm, cùng với triển vọng sáng hơn của thị trường bất động sản sau khi Luật đất đai có hiệu lực được kỳ vọng sẽ là động lực tăng trưởng mới cho nền kinh tế.

Đồng quan điểm với KBSV, Công ty Chứng khoán Vietcombank (VCBS) cũng cho rằng hoạt động sản xuất, xuất khẩu tích cực, thúc đẩy giải ngân đầu tư công, đặc biệt là các dự án trọng điểm – có tính lan tỏa cao như dự án đầu tư cơ sở hạ tầng. Thị trường bất động sản hồi phục rõ nét hơn kéo theo tăng trưởng tín dụng các phân khúc cho vay doanh nghiệp bất động sản, xây dựng, cho vay mua nhà – sẽ là động lực thúc đẩy tăng trưởng tín dụng.

“Nhu cầu tín dụng sẽ tăng tốc khi mặt bằng lãi suất duy trì ở mức thấp giúp thúc đẩy nhu cầu vay và nền kinh tế phục hồi. Tốc độ tăng trưởng tín dụng cả năm 2024 ước đạt 12-13%. Áp lực nợ xấu vẫn ở mức cao tuy nhiên nhiều khả năng sẽ hạ nhiệt dần cùng với đà phục hồi của nền kinh tế. Từ đó, lợi nhuận trước thuế toàn ngành ngân hàng sẽ tăng trưởng khoảng 10% trong năm 2024, triển vọng lợi nhuận giữa các nhóm ngân hàng cũng phân hóa.”, chuyên gia VCBS nêu.

In bài viết

In bài viết