Kỳ vọng thị trường trái phiếu doanh nghiệp phục hồi trong nửa cuối năm 2023

Thị trường trái phiếu doanh nghiệp (TPDN) Việt Nam bùng nổ trong giai đoạn 2020 - 2021, tuy nhiên những rủi ro đầu tư đã bộc lộ qua một số sai phạm xảy ra trong năm 2022 khiến nhà đầu tư suy giảm niềm tin vào kênh dẫn vốn quan trọng này. Thị trường được dự báo sẽ tiếp tục trầm lắng trong nửa đầu năm 2023, song sẽ phục hồi đáng kể trong nửa cuối năm.

Trầm lắng sau giai đoạn bùng nổ

Báo cáo mới đây của VNDIRECT thống kê từ HNX cho thấy, thị trường TPDN trầm lắng trong năm 2022 với tổng giá trị phát hành giảm 64%, chỉ đạt 269.733 tỷ đồng. Trong đó, trái phiếu phát hành riêng lẻ chiếm 97%, đạt 261.934 tỷ đồng, phát hành ra công chúng đạt 7.799 tỷ đồng.

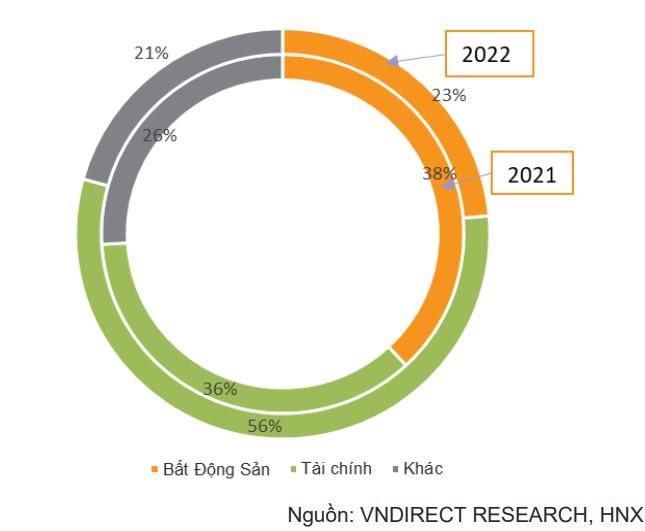

Tài chính – Ngân hàng là nhóm ngành dẫn đầu, chiếm 56% tổng giá trị phát hành năm 2022, đạt 151.141 tỷ đồng (giảm 45% so với cùng kỳ). Nhóm bất động sản ghi nhận mức sụt giảm 79%, chỉ đạt 62.310 tỷ đồng, chiếm 23% tổng giá trị phát hành. Nhóm tập đoàn đa ngành và các nhóm ngành khác chiếm lần lượt 6,5% và 14,3% tổng giá trị phát hành trong năm 2022.

|

Giá trị và tỷ lệ phát hành thành công TPDN theo tháng (tỷ đồng) |

Trong năm 2022, top 5 các doanh nghiệp phát hành trái phiếu nhiều nhất gồm có: BIDV (24.366 tỷ đồng), Vingroup và các công ty con (16.569 tỷ đồng); Novalandvà các công ty con (15.157 tỷ đồng), MB Bank (13.820 tỷ đồng), Techcombank (13.150 tỷ đồng).

Trong bối cảnh lãi suất điều hành và lãi suất tiền gửi tăng mạnh từ giữa năm 2022, lãi suất phát hành TPDN cũng tăng ở nhóm ngành Tài chính – Ngân hàng, bao gồm chủ yếu là các ngân hàng thương mại và các công ty chứng khoán.

|

Cơ cấu TPDN phát hành theo ngành trong năm 2022 (%) |

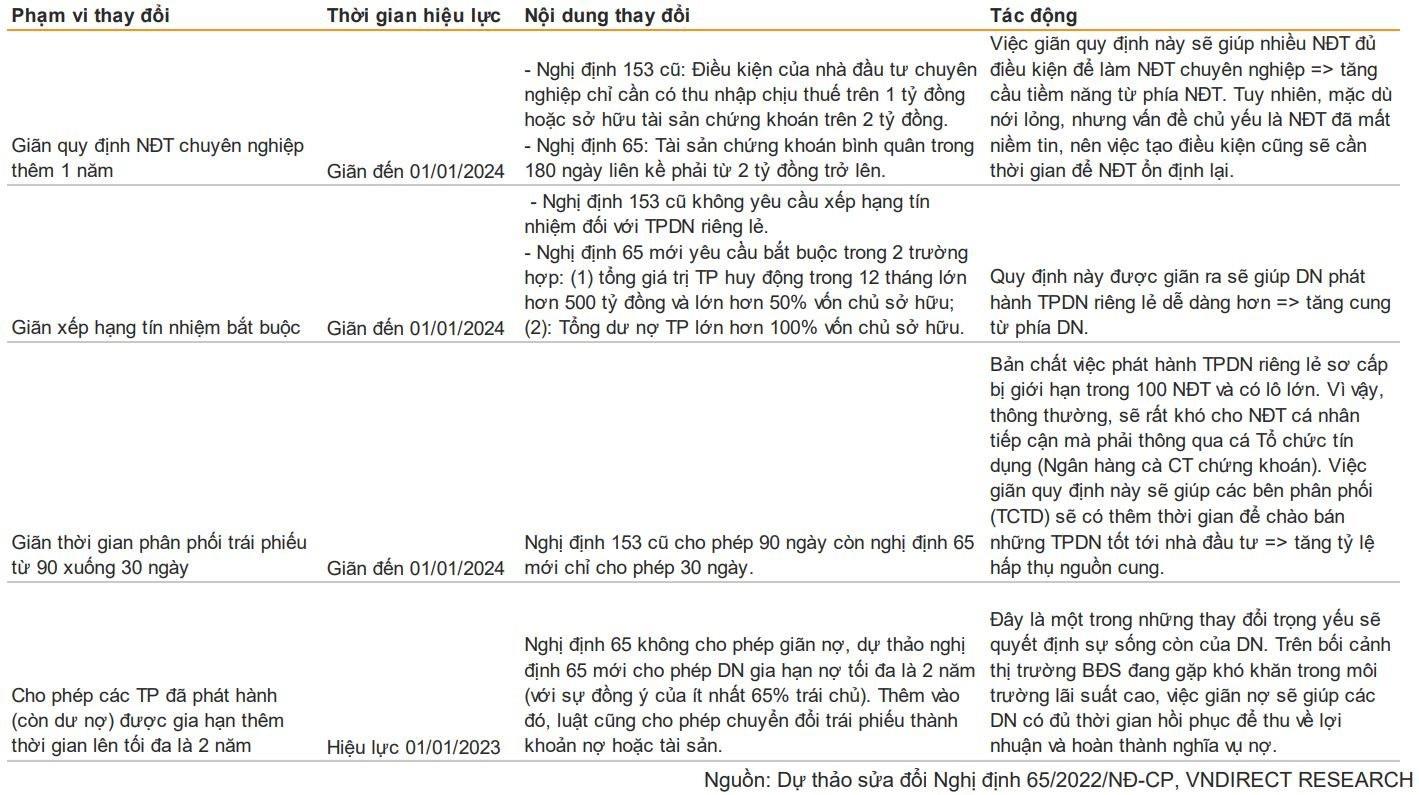

Nghị định 65/2022NĐ-CP có hiệu lực từ ngày 16/9/2022, đặt ra các điều kiện và yêu cầu nghiêm ngặt hơn đối với việc phát hành trái phiếu riêng lẻ. Theo đó, tổ chức phát hành được phép cơ cấu lại nợ song vẫn phải đảm đúng mục đích sử dụng theo phương án phát hành. Xếp hạng tín nhiệm được yêu cầu bắt buộc trong một số trường hợp nhất định, chẳng hạn tổng giá trị trái phiếu vượt quá một ngưỡng hoặc tỷ lệ trái phiếu/vốn chủ sở hữu vượt quá một tỷ lệ nhất định.

Ngoài ra, quy định mới cũng nâng cao những tiêu chí công nhận nhà đầu tư chuyên nghiệp khi thời gian gần đây nhiều nhà đầu tư đã bị thiệt hại do thực hiện các khoản đầu tư TPDN có rủi ro cao và không có đánh giá cẩn thận.

Áp lực đáo hạn tăng mạnh trong quý II và quý III/2023

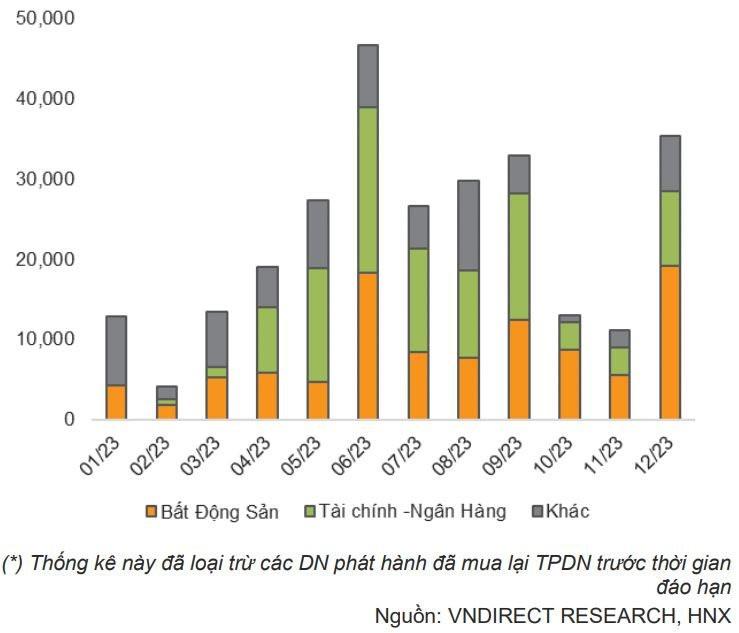

Theo VNDIRECT, tổng giá trị TPDN riêng lẻ đáo hạn ước tính giảm 40,3% trong quý I/2023 với với quý trước đó, đạt 30.655 tỷ đồng (tăng 246,7% so với cùng kỳ). Tuy nhiên, áp lực đáo hạn sẽ tăng mạnh trong quý II và quý III/2023 với giá trị lần lượt đạt 93.139 tỷ đồng (tăng 203,8% so với quý trước; tăng 169,0% so với cùng kỳ) và 89.488 tỷ đồng (tăng 49,9% so với cùng kỳ).

Sau giai đoạn thách thức này, giá trị đáo hạn trong quý IV/2023 sẽ hạ nhiệt 33,4% so với quý trước về mức 59.571 tỷ đồng (tăng 16,0% so với cùng kỳ). Trong năm 2023, ước tính giá trị đáo hạn TPDN sẽ đạt khoảng 272.853 tỷ đồng (tăng 76,6% so với cùng kỳ).

|

: Ước tính khối lượng TPDN riêng lẻ đáo hạn trong năm 2023 (tỷ đồng) |

Trong năm 2023, bất động sản là nhóm ngành chiếm tỷ trọng lớn nhất với 37,6% tổng giá trị đáo hạn trái phiếu riếng lẻ trong năm, tương đương 102.570 tỷ đồng (tăng 76,0% so với cùng kỳ). Các doanh nghiệp có giá trị đáo hạn cao nhất trong 2023 bao gồm: Novaland (14.476 tỷ đồng), CTCP Saigon Glory (7.000 tỷ đồng), và Công ty TNHH Phát triển Bất động sản An Khang (4.960 tỷ đồng).

Tài chính – Ngân hàng là nhóm ngành chiếm tỷ trọng lớn thứ hai với 37,0% tổng giá trị đáo hạn trong 2023, tương đương 100.824 tỷ đồng (tăng 55,0% so với cùng kỳ).

Các ngành khác chiếm 25,5% tổng giá trị TPDN riêng lẻ đáo hạn trong 2023, đạt 69.459 tỷ đồng (tăng 122,4% so với cùng kỳ). Các doanh nghiệp trong nhóm này có giá trị đáo hạn cao nhất gồm: CTCP Tập đoàn Sovico (16.350 tỷ đồng), CTCP Xây dựng Kiến Hưng Thịnh (3.600 tỷ đồng) và CTCP Đầu tư Xây dựng Tường Khải (2.990 tỷ đồng).

Kỳ vọng sửa đổi Nghị định 65/2022NĐ-CP

Thị trường TPDN đóng vai trò quan trọng trong việc dẫn vốn dài hạn vào nền kinh tế. Trong bối cảnh chính sách tiền tệ thắt chặt, chi phí tài chính gia tăng và thắt chặt phát hành trái phiếu, một số tổ chức phát hành có ít cơ hội tiếp cận nguồn vốn nhằm tái cơ cấu tài chính và đáp ứng nghĩa vụ nợ ngắn hạn. Rủi ro về khả năng thanh toán tập trung ở một số lĩnh vực có tỷ lệ đòn bẩy cao và hay biến động theo chu kỳ như lĩnh vực bất động sản.

“Những lo ngại về năng lực thanh toán ngày càng tăng khi một số vụ bắt giữ liên quan đến các vi phạm trong phát hành TPDN và sử dụng vốn không đúng mục đích của một số nhà phát triển BĐS lớn. Niềm tin của nhà đầu tư cá nhân vào TPDN đã suy giảm xuống mức rất thấp, thể hiện thông qua việc nhiều nhà đầu tư đã vội vàng bán trái phiếu của bất kỳ tổ chức phát hành nào bằng mọi giá để thu tiền về tiền mặt. Lưu ý rằng nhà đầu tư cá nhân chiếm khoảng 1/3 khối lượng giao dịch TPDN”, ông Vũ Mạnh Hùng, chuyên gia của VNDIRECT lưu ý.

Theo nghiên cứu thị trường của VNDIRECT, hiện một số TPDN riêng lẻ được giao dịch với mức 4-5% thấp hơn mệnh giá, với mức lợi suất khoảng 10%- 12%/năm, có nghĩa là người bán sẵn sàng chấp nhận với mức chiết khấu 14-17%.

Từ đó đến nay, các cơ quan chức năng đã đưa ra nhiều thông điệp nhằm xoa dịu tâm lý hoang mang của thị trường và một số giải pháp nhằm tháo gỡ khó khăn. Một trong những giải pháp đó là việc ban hành Nghị định 65 sửa đổi. Tính đến thời điểm hiện tại, Nghị định 65 sửa đổi đang ở trong giai đoạn chờ trình lên Chính phủ và bao gồm một số thay đổi quan trọng.

|

: Những thay đổi quan trọng trong dự thảo sửa đổi Nghị định 65/2022/NĐ-CP |

“Chúng tôi cho rằng cần thêm thời gian để các thành viên tham gia thị trường (nhà phát hành, tổ chức bảo lãnh/tư vấn và nhà đầu tư) thích ứng với các quy định mới. Trong bối cảnh chi phí tài chính gia tăng, lực cầu nội địa yếu đi, thị trường bất động sản trầm lắng, các doanh nghiệp đang có xu hướng hoãn, hoặc hủy kế hoạch mở rộng kinh doanh, dẫn đến giảm nhu cầu vốn. Vì vậy, chúng tôi cho rằng thị trường TPDN sẽ tiếp tục trầm lắng trong nửa đầu năm 2023. Khối lượng phát hành sẽ phục hồi đáng kể trong nửa cuối năm 2023 từ mức nền thấp của 2022, nhờ lợi nhuận của doanh nghiệp khởi sắc hơn, lãi suất ổn định và cơ chế thị trường tốt hơn”, chuyên gia VNDIRECT nhận định.

In bài viết

In bài viết