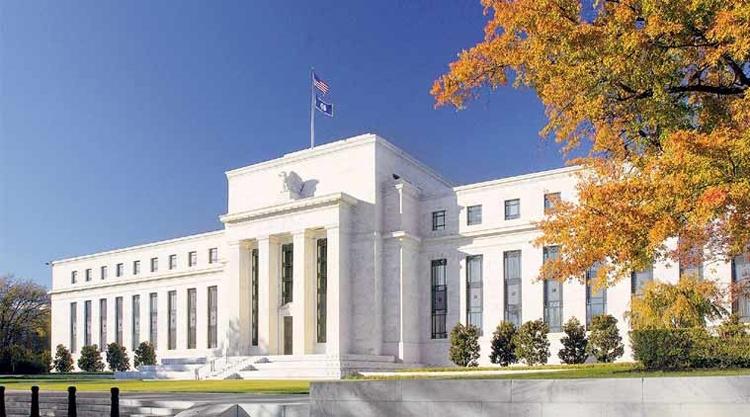

Fed lùi đợt tăng lãi suất đầu tiên trong thời kỳ đại dịch vào tháng 3

Cục Dự trữ Liên bang Mỹ (Fed) sẽ xác nhận kế hoạch tăng lãi suất vào tháng 3 lần đầu tiên kể từ khi đại dịch bùng phát, khi Ngân hàng Trung ương Mỹ lập kế hoạch tích cực hơn đối với việc thắt chặt tiền tệ khi đối mặt với lạm phát.

Fed đã đưa ra quan điểm cứng rắn về những rủi ro do lạm phát cao gây ra, với việc Chủ tịch Jay Powell gọi đó là "mối đe dọa nghiêm trọng" đối với sự mở rộng kinh tế bền vững và sự phục hồi mạnh mẽ của thị trường lao động. Các nhà hoạch định chính sách hàng đầu của Fed cũng đã sẵn sàng hành động mạnh mẽ để đảm bảo lạm phát không ăn sâu, bằng cách xem xét tăng lãi suất "sớm hơn hoặc với tốc độ nhanh hơn" so với dự đoán và nhanh chóng thu hẹp bảng cân đối kế toán khổng lồ của Fed trong năm nay.

Nhiều quan chức Fed và các nhà kinh tế Phố Wall lập luận rằng cùng với nhiều bằng chứng cho thấy lạm phát đang mở rộng và thị trường lao động đang nhanh chóng phục hồi, Ngân hàng Trung ương có đủ khả năng để hành động vào tháng 3.

Peter Hooper, Trưởng bộ phận nghiên cứu kinh tế toàn cầu của Deutsche Bank, người đã làm việc tại Fed trong gần ba thập kỷ cho biết, thị trường lao động đang thắt chặt, lạm phát tiền lương tăng và lạm phát giá cả cũng tăng đáng kể.

Ngoài xác nhận rằng Fed có thể sớm tăng lãi suất, các nhà kinh tế cũng đang tìm kiếm sự rõ ràng hơn về con đường phía trước sau lần điều chỉnh đầu tiên. Tuyên bố chính sách của Ngân hàng Trung ương sẽ được công bố vào ngày 26/1. Những người theo dõi Fed đang phân biệt về việc liệu Ngân hàng Trung ương cũng sẽ thông báo kết thúc ngay lập tức chương trình mua tài sản của mình, chương trình hiện đang được ấn định sẽ kết thúc vào tháng 3. Chủ tịch Powell khẳng định mốc thời gian đó vào đầu tháng này, nhưng theo ING, “không có lý do gì” để Ngân hàng Trung ương mua thêm bất kỳ trái phiếu nào.

Vào tháng 12 năm ngoái, các quan chức Fed đã thống nhất mức tăng khoảng ba phần tư vào năm 2022, với ba mức tăng khác vào năm 2023 và hai mức vào năm 2024. Tuy nhiên, trong tháng này, ngày càng nhiều nhà hoạch định chính sách đặt nền móng cho nhiều điều hơn. Một trong những quan chức cứng rắn nhất và là thành viên bỏ phiếu năm nay trong Ủy ban Thị trường mở Liên bang - James Bullard ở St Louis - ủng hộ 4 đợt tăng lãi suất trong năm nay. Jason Thomas, người đứng đầu nghiên cứu toàn cầu tại Carlyle đã lập luận rằng, 7 lần trong năm nay không phải là "không thể xảy ra".

Những gì Fed chuẩn bị là khả năng tăng lãi suất vào mỗi cuộc họp sau tháng 1. Một số người suy đoán rằng Fed cũng có thể xem xét tăng lãi suất thêm nửa điểm phần trăm vào tháng 3 - điều mà họ đã không thực hiện kể từ tháng 5/2000. Nhiều người đang quá coi trọng tín hiệu từ tốc độ thắt chặt dần dần thời gian qua và không nghĩ về ý nghĩa của việc áp dụng một vị trí chính sách thích hợp để kiềm chế nền kinh tế và giảm lạm phát. Tuy nhiên, Jan Hatzius, Nhà kinh tế trưởng tại Goldman Sachs, người có dự báo phù hợp với kỳ vọng của thị trường về việc tăng lãi suất 4 điểm phần tư vào năm 2022, cho biết một động thái ấn tượng như vậy vừa khó lại vừa không cần thiết.

Thị trường chứng khoán đã biến động dữ dội trong những ngày gần đây khi các nhà đầu tư hiểu ra tác động của việc Fed thắt chặt, với chứng khoán toàn cầu bị sụt giảm mạnh nhất trong hơn một năm vào tuần trước. Các nhà kinh tế cũng dự kiến sẽ có thêm thông tin chi tiết về kế hoạch thu hẹp bảng cân đối kế toán của Fed, vốn đã tăng hơn gấp đôi kể từ đầu năm 2020 và hiện chỉ còn dưới 9 tỷ USD.

Trong cuộc thảo luận chuyên sâu đầu tiên về chủ đề này vào tháng 12, FOMC đã đồng ý giảm nhanh hơn tốc độ đặt ra sau cuộc khủng hoảng tài chính toàn cầu năm 2008. Nancy Vanden Houten, Nhà kinh tế hàng đầu tại Oxford Economics, dự đoán Fed cuối cùng sẽ đưa ra mức giới hạn quy đổi hàng tháng là 30 tỷ đôla cho kho bạc và 15 tỷ đôla cho chứng khoán được bảo đảm bằng thế chấp của cơ quan trong quý 3, và sau đó nâng các mức này lên lần lượt là 60 tỷ đôla và 30 tỷ đôla. Với tốc độ đó, dự kiến bảng cân đối kế toán sẽ giảm xuống dưới 6 tỷ đôla vào năm 2025.

In bài viết

In bài viết