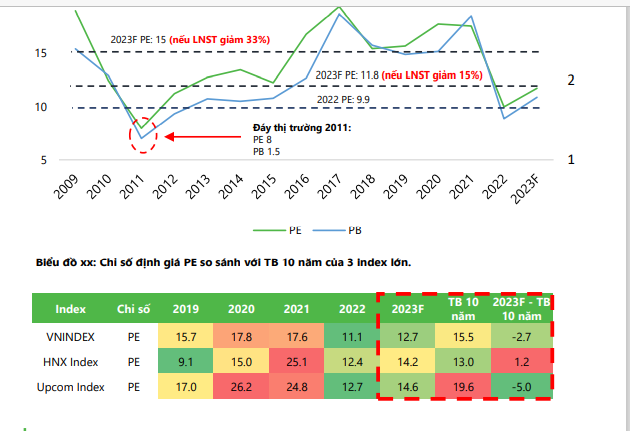

Sau những đợt điều chỉnh mạnh trong 2022, định giá thị trường chứng khoán Việt Nam hiện đã rơi vào mức khá rẻ khi cả 2 chỉ số định giá P/E và P/B đều thấp hơn mức trung bình 10 năm. Tuy nhiên, nhà đầu tư cũng cần để ý rằng bức tranh vĩ mô Việt Nam theo xu hướng suy thoái chung của thế giới. Vì vậy nhà đầu tư cần cẩn thận, tránh rượt đuổi những cổ phiểu "định giá rẻ" mà không tìm hiểu kỹ để tránh rủi ro khó lường.

Ở giai đoạn đáy của thị trường chứng khoán năm 2011, định giá P/E VN-Index rơi về 8.0, thấp hơn đáng kể so với mức PE 11.1 hiện tại. Với thị trường vốn khó tiếp cận, nhu cầu suy yếu, nhiều khả năng lợi nhuận các doanh nghiệp sẽ tiếp tục suy giảm. Trong bối cảnh kinh tế khó khăn hơn, các doanh nghiệp hoạt động ổn định, dòng tiền tốt sẽ dễ tồn tại và phát triển hơn.

Cho đến thời điểm hiện tại, làn sóng “Margin Call” của các cổ đông lớn và các chủ doanh nghiệp vẫn đang chưa có hồi kết. Ở giữa tâm bão, xuất hiện những nhóm ngành đã dần hãm đà rơi đó là: Thực phẩm Đồ uống, Viễn Thông, Ngân hàng, Điện nước & xăng dầu khí đốt, Công nghệ thông tin, Y tế, Bảo hiểm. Theo Công ty Chứng khoán DSC, đây là các ngành mang tính phòng thủ cao nhưng rủi ro ngắn hạn vẫn còn là rất lớn, tuy nhiên nhà đầu tư muốn thử sức vượt bão, có thể cân nhắc đầu tư với tỷ trọng vừa phải.

Một trong những nhóm ngành nổi bật là sự trở lại trong ngắn hạn, “cầm máu” trước thị trường của nhóm cổ phiếu Ngân hàng. Có thể nói, nhóm Ngân hàng tạo đỉnh trước VN-Index. Mức giá hiện tại đã điều chỉnh sâu, khả năng chống chịu mạnh hơn. Định giá nhiều ngân hàng hiện dưới giá trị sổ sách, ở vùng thấp nhất 10 năm. Chất lượng tài sản tốt hơn giai đoạn 2012-2016 (giai đoạn thành lập VAMC). Những khó khăn của ngành Ngân hàng vẫn còn ở phía trước, trong năm 2023, do đó cần chọn ngân hàng có chất lượng tài sản tốt, không vướng vào các trái phiếu xấu, có tỷ trọng dư nợ thấp ở các nhóm ngành có rủi ro cao (như bất động sản - BĐS).

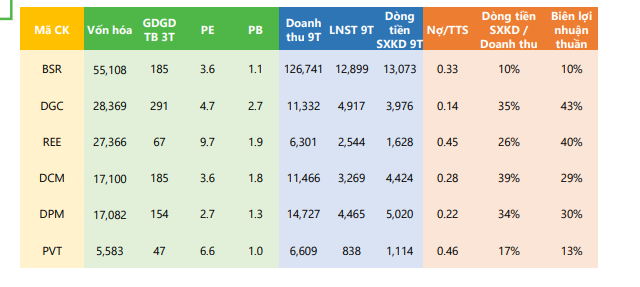

Trong giai đoạn nguồn vốn bị thắt chặt, áp lực trả nợ tăng cao, Chứng khoán DSC đánh giá những doanh nghiệp với dòng tiền tốt sẽ có sức chống chịu tốt và có thể hoạt động ổn định. Dựa trên các tiêu chí về dòng tiền (tiêu chí chính), quy mô doanh nghiệp, định giá, tỷ lệ nợ, và thanh khoản, DSC đã lọc ra nhóm cổ phiếu sau:

Lọc hóa dầu - BSR: Sản lượng BSR đáp ứng 35% tổng nhu cầu nội địa, sản lượng bán ra luôn tiêu thụ hết. Doanh thu, lợi nhuận của BSR biến động cùng chiều với giá dầu thô (crack spread tăng). Với dự báo giá dầu neo cao, trong 2023 BSR nhiều khả năng sẽ tiếp tục có kết quả kinh doanh tích cực.

Mã chứng khoán có dòng tiền dồi dào - Nguồn DSC

Vận chuyển dầu - PVT: Giá cước vận chuyển các sản phẩm dầu tăng mạnh từ đầu 2022 đến nay và chưa có dấu hiệu hạ nhiệt do nhu cầu năng lượng thế giới tăng cao. Tận dụng nguôn tiền dồi dào, PVT đã có kế hoạch mở rộng, dự kiến tăng 14 tàu trước 2025 và mở rộng mảng vận chuyển khí tự nhiên (LNG), tạo điều kiện cho doanh nghiệp phát triển trong nhiều năm tới.

Cơ điện - REE: REE có nguồn doanh thu đa dạng tới từ 4 ngành (Năng lượng, Nước, BĐS & cho thuê, và cơ điện lạnh). Trong 2023, doanh thu năng lượng REE sẽ khó khăn hơn do La Nina kết thúc. Tuy nhiên, mảng năng lượng tái tạo có thể là động lực phát triển lâu dài cho mảng điện của REE.

Phân đạm / Hóa chất: DGC, DCM, DPM: Bài toán nguồn cung sụt giảm là yếu tố giúp cải thiện biên lợi nhuận của các doanh nghiệp hóa chất Việt Nam. Giá năng lượng (than, LNG) cao sẽ tiếp tục hỗ trợ giá urea. Các chính sách bảo vệ môi trường, COVID-zero, hạn chế xuất khẩu phốt pho cũng như Nga có thể là yếu tố trợ giá cho trong thời gian tới. Trước khi nhà đầu tư giải ngân, DSC khuyến nghị thời điểm hiện tại là giai đoạn khó khăn của thị trường, nhà đầu tư nên cân nhắc giải ngân từng phần tỷ trọng nhỏ…