HAH, VGC và SAB có thích hợp để đầu tư?

Các công ty chứng khoán (CTCK) khuyến nghị khả quan HAH với động lực tăng trưởng từ mở rộng đội tàu; khả quan VGC nhờ quỹ đất khu công nghiệp lớn, vị trí thuận lợi, giá chào thuê cao; mua SAB dựa trên sự quay trở lại của các giải bóng đá năm 2024 kích cầu tiêu thụ bia.

Cổ phiếu HAH khả quan với giá mục tiêu 41,200 đồng/cp

CTCK VNDirect cho rằng giá cước vận tải biển container toàn cầu năm 2023 vẫn sẽ duy trì tại mức thấp như hiện tại, giảm gần 80% so với cùng kỳ do đối mặt với tình trạng dư cung trên thị trường. Năm 2024, giá cước có thể cải thiện khoảng 15% từ mức nền thấp với kỳ vọng nhu cầu giao thương hàng hóa toàn cầu sôi động trở lại.

VNDirect đánh giá CTCP Vận tải và Xếp dỡ Hải An (HOSE: HAH) là doanh nghiệp có triển vọng tăng trưởng với động lực tăng trưởng từ mở rộng đội tàu.

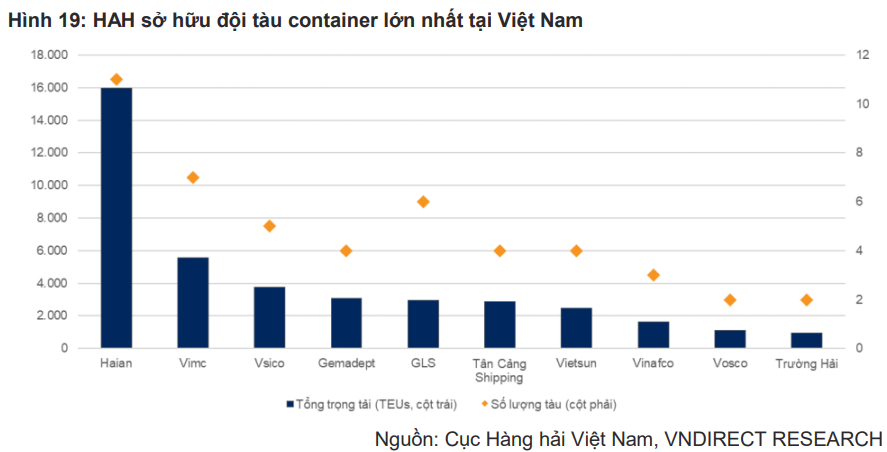

Cụ thể, HAH hiện có tổng cộng 11 đội tàu container, tổng sức chở đạt gần 16,000 TEU – chiếm gần 40% sức chở trong ngành vận tải container tại Việt Nam. Công ty lên kế hoạch liên tục mở rộng quy mô, dự kiến tiếp nhận 4 tàu container mới cỡ 1,800 TEU giai đoạn 2023-2024, nâng tổng sức chở đội tàu lên hơn 23,000 TEU vào cuối năm 2024.

Cùng với kế hoạch mở rộng đội tàu, HAH cũng đang mở rộng địa bàn hoạt động sang khu vực nội Á từ cuối năm 2022 với các tuyến điển hình như Hải Phòng - Khâm Châu hay Hải Phòng - Quảng Châu. Điều này sẽ giúp Công ty từng bước nâng cao thị phần vận tải container trong khu vực và đưa danh tiếng của HAH ra thị trường quốc tế.

Nhóm phân tích kỳ vọng giá cước 2023 của HAH giảm hơn 20% theo biến động giá cước toàn cầu nhưng sẽ phục hồi hơn 10% năm 2024, và dự báo tăng trưởng sản lượng hoạt động khai thác tàu lần lượt ở mức âm 5%, 25% so với cùng kỳ trong 2023-2024.

Nhìn chung, VNDirect dự phóng doanh thu thuần HAH năm 2023 là 2,665 tỷ đồng, lãi ròng ở mức 449 tỷ đồng, giảm tương ứng 17% và 45% so với cùng kỳ. Năm 2024, doanh thu thuần dự kiến 3,483 tỷ đồng, lãi ròng 516 tỷ đồng, tăng tương ứng 31% và 15%.

Đánh giá dựa trên tiềm năng của Công ty, VNDirect đưa ra khuyến nghị khả quan đối với cổ phiếu HAH với giá mục tiêu là 41,200 đồng/cp. Động lực tăng giá tiềm năng là tăng trưởng doanh thu trong dài hạn nhờ khả năng khai thác mạnh mẽ đến từ đội tàu của doanh nghiệp.

Tuy nhiên, rủi ro giảm giá bao gồm nhu cầu vận chuyển hàng hóa nội địa suy yếu so với dự kiến ảnh hưởng tới doanh thu của doanh nghiệp.

Xem thêm tại đây

Cổ phiếu VGC khả quan với giá mục tiêu là 54,325 đồng/cp

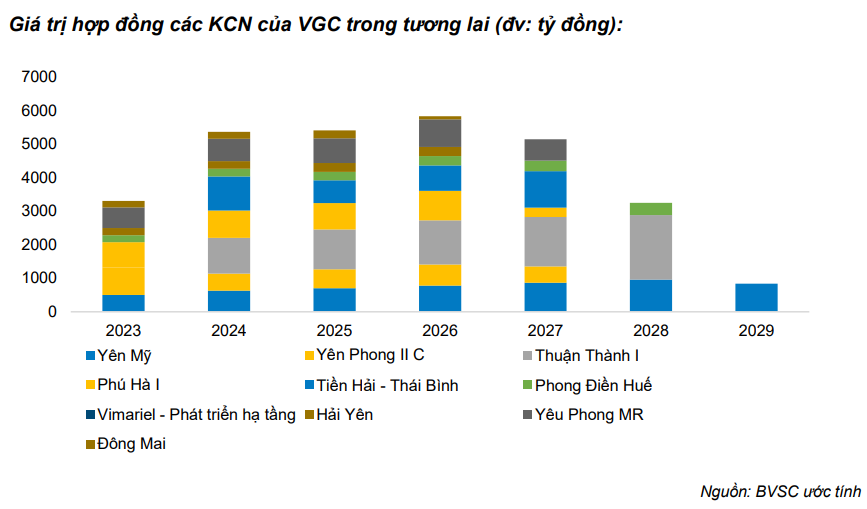

CTCK Bảo Việt (BVSC) đánh giá Tổng Công ty Viglacera - CTCP (HOSE: VGC) là một trong những doanh nghiệp có quỹ đất Khu công nghiệp (KCN) lớn nhất tại Miền Bắc có vị trí thuận lợi và giá chào thuê cao, ví dụ KCN tại Bắc Ninh như Yên Phong IIC, Yên Phong MR, Thuận Thành.

BVSC dự báo doanh thu trong năm 2023 của VGC từ mảng KCN với tổng diện tích ghi nhận dự kiến 185 ha, trong đó 6 tháng đầu năm đã ghi nhận được 65 ha. Sang năm 2024, doanh thu mảng này dự kiến tăng mạnh nhờ tăng diện tích cho thuê lên 250 ha (tăng 35%) từ việc mở bán mới KCN Thuận Thành I và KCN Tiền Hải – Thái Bình. Giá bán dự kiến tại KCN Thuận Thành I này vào khoảng 120 USD/m2/kỳ thuê (có thể thay đổi tùy theo vị trí và diện tích của khu đất).

Đây cũng là động lực chính kỳ vọng doanh thu và lãi sau thuế của VGC sẽ phục hồi lần lượt 25% và 134% so với cùng kỳ trong năm 2024.

Đối với mảng vật liệu xây dựng của VGC cũng được kỳ vọng hồi phục trở lại nhờ thị trường BĐS được tháo gỡ khó khăn và các hoạt động xây dựng dần được khởi động lại từ năm 2024.

Còn mảng kính và gạch ốp lát của VGC có nhiều tiềm năng tăng trưởng công suất trong tương lai. Công ty đang có kế hoạch triển khai giai đoạn 2 nhà máy Kính nổi siêu trắng Phú Mỹ với công suất khoảng 56.8 triệu m2/năm. Nếu nhà máy này đi vào hoạt động sẽ giúp quy mô sản xuất kính của VGC tăng 60% so với công suất hiện tại.

Sau cùng, BVSC đánh giá VGC là một doanh nghiệp tiềm năng, khuyến nghị cho cổ phiếu VGC khả quan với giá mục tiêu là 54,325 đồng/cp.

Xem thêm tại đây

Mua cổ phiếu SAB giá mục tiêu 182,700 đồng/cp

Theo CTCK Shinhan Việt Nam (SSV), Việt Nam nằm trong top 10 quốc gia tiêu thụ bia lớn nhất thế giới, chiếm 2.2% tiêu thụ toàn cầu nhờ vào cơ cấu dân số trẻ. Cơ cấu dân số trẻ được dự báo kéo dài đến năm 2038.

Do đó, SSV kỳ vọng Tổng CTCP Bia - Rượu - Nước giải khát Sài Gòn (Sabeco, HOSE: SAB) có thể tiếp tục hưởng lợi nhờ vào thị phần đứng thứ 2 tại Việt Nam (chiếm 34%).

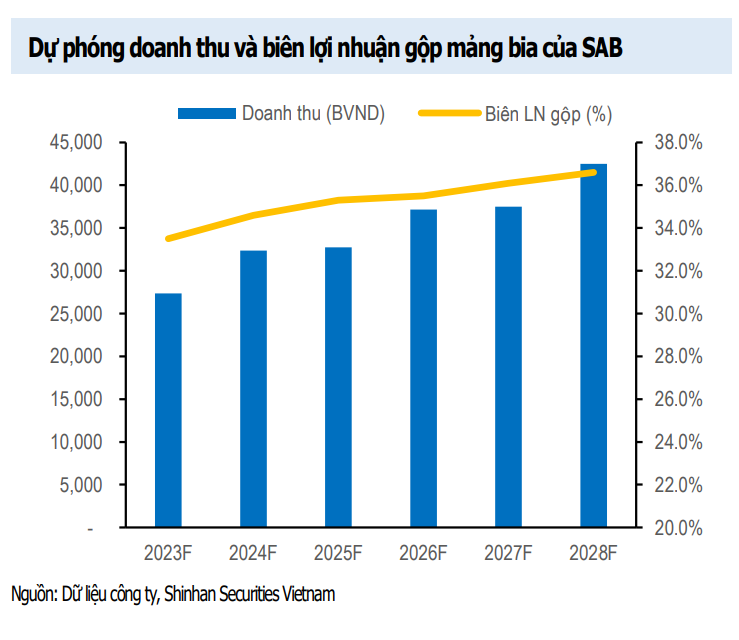

Cộng thêm việc gia tăng doanh thu trong phân khúc bia cao cấp góp phần cải thiện biên lợi nhuận gộp. Nhóm phân tích cho rằng trong giai đoạn 2024-2028, sản lượng của Sabeco tăng trưởng trung bình ở mức 6%/năm, cao hơn mức bình quân ngành là 4%, biên lợi nhuận gộp được cải thiện quanh mức 35%.

Mặt khác, sự phục hồi của du lịch và sự quay trở lại của 2 giải bóng đá AFF Cup và UEFA diễn ra năm 2024 sẽ kích cầu tiêu thụ bia, góp phần thúc đẩy doanh thu của SAB.

SSV đánh giá Sabeco có tiềm lực tài chính vững mạnh, cơ cấu nợ trên vốn chủ sở hữu rất thấp, chỉ bằng 1/10 trung bình các doanh nghiệp kinh doanh bia rượu lớn của châu Á. Nợ vay của SAB chủ yếu là nợ ngắn hạn để tài trợ cho vốn lưu động của Doanh nghiệp. Do đó, biến động lãi suất ít tác động lên kết quả kinh doanh.

SAB cũng duy trì tỷ lệ chi trả cổ tức bằng tiền mặt ổn định từ 60-80% trong 3 năm qua. Hiện, Công ty chưa thực hiện đầu tư dự án mới, do đó, nhóm phân tích kỳ vọng Sabeco sẽ tiếp tục duy trì mức cổ tức này trong tương lai.

Bên cạnh đó, các chỉ số thanh toán tiền mặt, thanh toán nhanh và thanh toán hiện hành của SAB trong 6 tháng năm 2023 đều được cải thiện so với năm 2022, cho thấy khả năng đủ để thanh toán các khoản nợ ngắn hạn. Mặt khác, việc có lượng tiền mặt dồi dào, vốn vay ở mức thấp giúp SAB đủ tiềm lực thực hiện các dự án đầu tư, góp vốn.

Năm 2023, SSV dự phóng doanh thu SAB đạt 32,247 tỷ đồng; lãi sau thuế 4,956 tỷ đồng, giảm lần lượt 8% và 10% so với cùng kỳ. Sang năm 2024, kỳ vọng doanh thu 37,479 tỷ đồng (tăng 16%) và lãi sau thuế 5,815 tỷ đồng (tăng 17%).

Giai đoạn 2025-2028, SSV dự phóng doanh thu SAB tăng trung bình 7%/năm. Trong đó, năm 2026 và 2028 có các giải bóng đá nên dự phóng sản lượng bia tăng 10%. Giá bán bia mỗi năm tăng 3% để bù đắp sự tăng giá nguyên liệu đầu vào.

Từ những dự báo trên, SSV khuyến nghị mua cổ phiếu SAB giá mục tiêu 182,700 đồng/cp.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

In bài viết

In bài viết