2 thủ lĩnh vốn hóa đang ở đâu khi VN-Index cần động lực vượt 1,300 điểm?

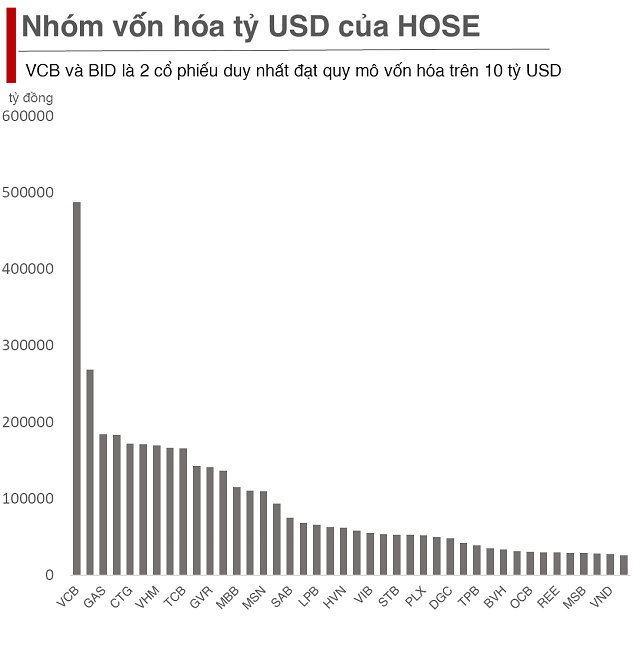

Dù đã hồi phục tích cực nhưng VN-Index lại đang cho thấy sự chật vật trong nỗ lực chinh phục mốc 1,300 điểm trong nhiều phiên giao dịch trở lại đây. Vai trò của các cổ phiếu lớn dường như vẫn chưa phát huy đủ, đặc biệt ở 2 cổ phiếu duy nhất có quy mô vốn hóa trên 10 tỷ USD của HOSE.

2 thủ lĩnh vốn hóa kém tích cực về xu hướng

Sau tuần giao dịch từ 03-07/06, VN-Index đã có thành quả tăng hơn 2%, mức tăng tốt nhất trong vòng 3 tuần trở lại đây. Dù vậy, trong nhiều phiên giao dịch, VN-Index vẫn cho thấy sự khó khăn trong việc vượt mốc 1,300 điểm khi chỉ rướn qua ngưỡng 1,290 điểm lại ngay lập tức xuất hiện những áp lực làm bào mòn nỗ lực.

Theo thống kê, những cổ phiếu đóng góp lớn nhất vào đà tăng của chỉ số trong tuần là FPT (+5.5%), STB (+10.41%), TCB (+4.47%), HPG (+2.45%), MBB (+3.22%), VNM (+3.67%). Tuy nhiên, chiều ngược lại MWG (-2.36%), DGC (-3.33%) lại là những mã cổ phiếu được xem là "tội đồ".

Về mặt xu hướng, cả 2 cổ phiếu MWG và DGC vẫn khá tích cực. Nhưng áp lực chốt lời xuất hiện sau một giai đoạn tăng giá luôn là điều khó tránh khỏi từ đó dẫn đến triệt tiêu bớt những ảnh hưởng tích cực từ các cổ phiếu kéo điểm.

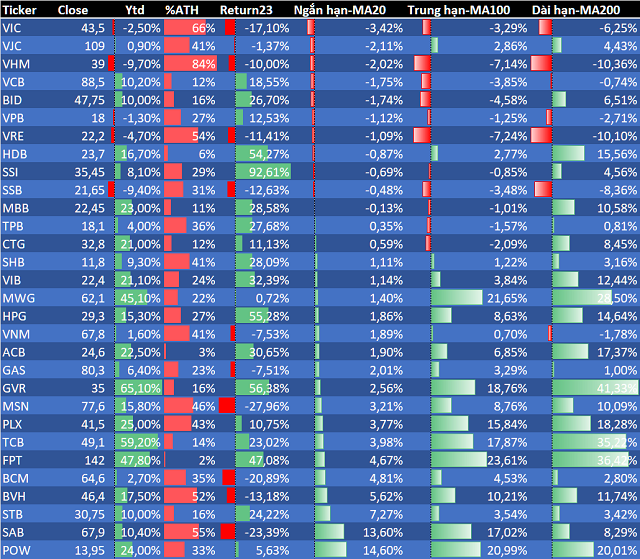

Thực tế, nguyên nhân sâu xa hơn khiến chỉ số chưa thể bứt phá đến nhiều hơn từ việc các cổ phiếu bluechips chưa làm tốt nhiệm vụ dẫn dắt. Cụ thể, thống kê tại rổ VN30, có tới 11/30 mã không có xu hướng tăng ngắn hạn với nhiều tên tuổi như VIC, VHM, VCB, BID, VPB trong đó đáng chú ý nhất là trường hợp của 2 cổ phiếu duy nhất có quy mô vốn hóa trên 10 tỷ USD là VCB và BID.

Xu hướng của các cổ phiếu VN30 |

Dù đều là những nhân tố năng nổ trong những tháng đầu năm 2024, tới hết tháng 5/2024, cả VCB và BID đều đã có 3 tháng giảm liên tiếp. Hiện VCB đã đánh rơi cả xu hướng ngắn hạn, trung hạn, dài hạn với việc nằm dưới cả 3 đường MA 20, MA100, MA200 trong khi BID tạm thời vẫn giữ được xu hướng dài hạn.

VCB đã có liên tục nhiều tháng đạt quy mô vốn trên 10 tỷ USD trong khi đó BID mới đạt thành tựu tương tự vào đầu năm 2024 (Thống kê các mã vốn hóa trên 1 tỷ USD của HOSE cuối tháng 5/2024). |

Nhà đầu tư tất nhiên sẽ không đòi hỏi VCB, BID trở lại một cách mạnh mẽ sau khi 2 cổ phiếu đã phá kỷ lục giá các tháng đầu năm 2024. Tuy nhiên, sự suy yếu về mặt xu hướng của 2 mã có quy mô vốn lớn nhất vẫn là điều phải đáng lưu tâm.

Vận động giá cũng chưa đi theo dự báo của các CTCK

Không chỉ chưa đáp ứng kỳ vọng của nhà đầu tư, VCB và BID cũng chưa đi theo những dự báo tích cực của các CTCK.

Gần đây, SSI Research đã đưa ra mức giá mục tiêu 1 năm của VCB là 111,800 đồng/cổ phiếu dựa trên nền tảng cơ bản tốt. Đặc biệt, lợi thế về nguồn vốn và chất lượng tài sản của VCB vẫn dẫn đầu toàn ngành. Tăng trưởng tín dụng dự báo sẽ phục hồi cùng với tiến độ giải ngân cho một số dự án cơ sở hạ tầng lớn cũng như kỳ vọng về sự phục hồi mạnh mẽ hơn của nền kinh tế vào cuối năm.

SSI dự báo LNTT của VCB năm 2024-2025 lần lượt đạt 45.2 nghìn tỷ đồng (+10%) và 52.3 nghìn tỷ đồng (+16%). Ngoài ra, việc nhận chuyển giao bắt buộc ngân hàng yếu kém cũng có thể là yếu tố hỗ trợ cho giá cổ phiếu.

Còn với BID, CTCK MBS đưa ra mức định giá 53,800 đồng/cổ phiếu dựa trên cơ sở tăng trưởng tín dụng đạt 14% trong năm 2024 và 11% trong 2025. Cùng với đó, NIM sẽ được duy trì quanh mức 2.6%, tương đương so với 2023 và NIM được cải thiện hơn trong 2025. Lợi nhuận của BID có thể tăng trưởng 15%/năm trong giai đoạn 2024-2025.

Nhìn chung, VCB, BID cũng như một số cổ phiếu vốn hóa lớn khác trên thị trường đang gây ra những mâu thuẫn trong thời điểm khá nhạy cảm là VN-Index cần chinh phục mốc 1,300 điểm. Nhiều nhà đầu tư chưa thể hoàn toàn tự tin khi tiền lớn chưa phát tín hiệu.

Theo ông Nguyễn Thế Minh, Giám đốc Phân tích Khách hàng cá nhân CTCK Yuanta Việt Nam, dòng tiền trên thị trường vừa qua còn có dấu hiệu bị phân tán sang các cổ phiếu Mid Cap và sàn UPCoM nhờ những câu chuyện như thoái vốn, chuyển sàn và không loại trừ có cả yếu tích cực của cơ bản.

Tuy nhiên, ông Minh lưu ý có thể chỉ là hiện tượng ngắn hạn bởi nhà đầu tư chủ yếu muốn có sự tối ưu trong khoảng thời gian ngắn khi UPCoM có biên độ giao dịch lớn. Dòng tiền sẽ sớm phải tìm cách quay lại với HOSE đến các cổ phiếu vốn hóa lớn, nhóm chứng khoán, bất động sản, tiêu dùng do chưa tăng đáng kể.

In bài viết

In bài viết