“Bước ngoặt” tiền ngoại để đón sóng nâng hạng thị trường?

Chỉ trong 2 tuần giao dịch trở lại đây, hoạt động giải ngân của khối ngoại đã xuất hiện ở 8/10 phiên. Nếu như loại ra thỏa thuận đột biến của VIB, tháng 9/2024 có thể là tháng đầu tiên được mua ròng sau 7 tháng liên tiếp chứng kiến sự rút tiền.

Đã đến “bước ngoặt” sau chuỗi dài bán ròng?

Thống kê tuần giao dịch từ 23-27/9, nhà đầu tư nước ngoài rút ròng khỏi thị trường chứng khoán Việt Nam gần 550 tỷ đồng, trong đó HOSE bị bán ròng gần 530 tỷ đồng. Tuy nhiên, cán cân giao dịch của khối ngoại thực tế đã bị ảnh hưởng từ thỏa thuận bán đột biến cổ phiếu VIB trong phiên 24/9 liên quan đến hoạt động thoái vốn của Commonwealth Bank of Australia (CBA).

Nếu loại ra trường hợp cá biệt VIB (-2,665 tỷ đồng), thực tế vốn ngoại đã đổ vào thị trường hơn 2,000 tỷ đồng qua khớp lệnh.

Trong khi đó, quan sát hoạt động của vốn ngoại trong vòng 2 tuần trở lại, đã có 8/10 phiên có sự xuất hiện của tiền ngoại. Tính chung trong 2 tuần, khối ngoại đã mua ròng khớp lệnh trên 3,000 tỷ đồng.

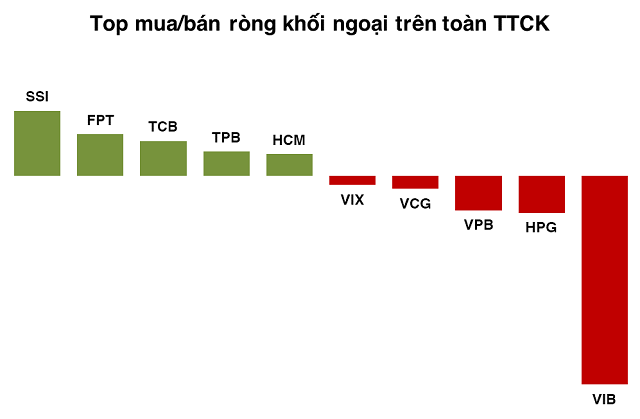

Đi sâu hơn vào cơ cấu giao dịch, 5 cổ phiếu được khối ngoại mua vào nhiều nhất trong 2 tuần là SSI (+831 tỷ đồng), FPT (+532 tỷ đồng), TCB (+448 tỷ đồng), TPB (+309.7 tỷ đồng), HCM (+281 tỷ đồng) đều ít nhiều hưởng lợi. Trong đó, TPB đã tăng tới 12% trong 2 tuần còn SSI và TCB đều tăng trên 9%.

Top mua bán ròng của khối ngoại trong 2 tuần giao dịch từ 16-27/9. |

Trong khi đó, 5 cổ phiếu bị bán ròng mạnh là VIB (-2,665 tỷ đồng), HPG (-474 tỷ đồng), VPB (-437.7 tỷ đồng), VCG (-164 tỷ đồng), VIX (-115.4 tỷ đồng) cũng không xuất hiện mã nào gặp diễn biến bất lợi. Thậm chí, 2 cổ phiếu VIB và VPB còn tăng trên 7% chỉ trong 2 tuần giao dịch.

Điều này đã cho thấy, dòng tiền nội đã không còn ngần ngại với những cổ phiếu còn chịu áp lực của quỹ ngoại. Còn các mã ở chiều tích cực đang cùng lúc được hưởng lợi "kép" từ cả dòng tiền trong nước lẫn nước ngoài.

Với 8/10 phiên gần nhất được mua ròng, thị trường có thể đang có những tín hiệu mang tính "bước ngoặt" sau khi Fed đã chính thức đảo ngược chu kỳ siết chặt chính sách tiền tệ.

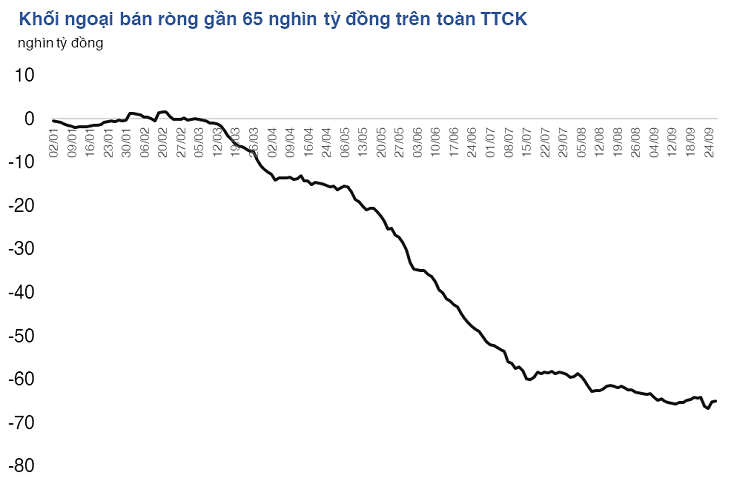

Khối ngoại thực tế đã mua ròng trong tháng 9/2024 nếu không tính đến giao dịch thỏa thuận của VIB. |

Bức tranh về hoạt động của khối ngoại có thể sẽ rõ ràng hơn từ tháng 10/2024 khi tháng 9/2024 vẫn là tháng bị bán ròng thứ 8 liên tiếp của thị trường chứng khoán Việt Nam. Tuy nhiên, cường độ bán ròng từ đầu tháng 9/2024 đã thu thu hẹp xuống mức thấp trong chuỗi bán ra, chỉ còn khoảng 1,600 tỷ đồng.

Câu chuyện nâng hạng thị trường đang lấy lại tính thời sự

Đối với dòng tiền từ các quỹ ETF cũng như các quỹ chủ động thì động thái hạ lãi suất của Fed được xem là yếu tố hỗ trợ tích cực giúp đảo chiều xu hướng rút vốn ròng.

Thực tế, ngay từ trước khi Fed đảo ngược chính sách tiền tệ, áp lực bán từ khối ngoại đã suy yếu đáng kể khi nguồn cung từ các quỹ đầu cơ không còn nhiều.

Ông Nguyễn Thế Minh, Giám đốc Phân tích Khách hàng cá nhân CTCK Yuanta Việt Nam cho biết sau khi Fed cắt giảm lãi suất 0.5% đã tạo ra nhiều hiệu ứng tích cực như tỷ giá hạ nhiệt giúp tạo ra định giá hấp dẫn hơn cho thị trường chứng khoán Việt Nam.

Đặc biệt, việc ban hành Thông tư 68 của Bộ Tài Chính sẽ giúp cải thiện tần suất mua bán của khối ngoại và sẽ là chìa khóa để giúp FTSE Russell nâng hạng thị trường Việt Nam lên nhóm Thị trường mới nổi Thứ cấp.

Hiệu lực thực thi để các quỹ ETF chính thức thêm các cổ phiếu Việt Nam vào danh mục có thể ghi nhận trong năm 2025. Dù vậy, ông Minh cho rằng việc FTSE xem xét ngay trong tháng 10/2024 này hoặc tháng 3/2025 đều sẽ tạo ra kết quả tích cực lên thị trường.

Nhà đầu tư kỳ vọng việc nâng hạng lên thị trường mới nổi sẽ thu hút dòng vốn từ các quỹ ETF khoảng 1.5 tỷ USD, chưa tính đến dòng vốn từ các quỹ chủ động.

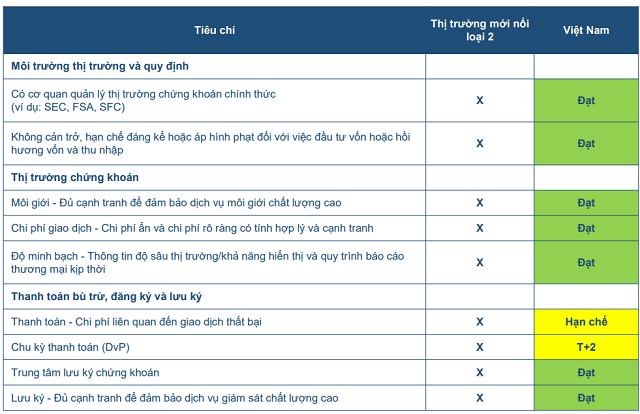

Còn theo CTCK BVSC, thị trường chứng khoán Việt Nam sẽ được xem xét nâng hạng thời gian sớm nhất vào tháng 3/2025 – sau khi có những đánh giá cuối cùng về tiêu chí Chi phí giao dịch thất bại.

Nguồn BVSC. |

Hiện 7/9 nhóm tiêu chí để nâng hạng từ thị trường cận biên lên mới nổi thứ cấp của FTSE đã được đáp ứng. Hai tiêu chí mà Việt Nam chưa đạt yêu cầu của FTSE là:

✓ Tiêu chí “Chu kỳ thanh toán (DvP)” được đánh giá “hạn chế”, do hiện tại thông lệ thị trường là phải kiểm tra để đảm bảo có đủ tiền trước khi thực hiện giao dịch.

✓ Tiêu chí “Thanh toán – chi phí liên quan đến các giao dịch không thành công” không được đánh giá, vì theo mặc định, thị trường không diễn ra tình trạng giao dịch không thành công.

Sau khi Bộ Tài chính thông qua Thông tư 68, Việt Nam đã tiến gần hơn đến việc đáp ứng 2 tiêu chí trên của FTSE. Trong kỳ đánh giá sắp tới vào ngày 08/10/2024, BVSC cho rằng FTSE sẽ ghi nhận tích cực hơn về quá trình nâng hạng của Việt Nam.

In bài viết

In bài viết