Tỷ giá và lãi suất liên ngân hàng đối diện với chu kỳ áp lực mới

Theo nhận định của các tổ chức quốc tế, trong ASEAN, tiền đồng Việt Nam có mức biến động tỷ giá ít nhất so với đồng USD. Tuy nhiên, dự báo Cục Dự trữ Liên bang Mỹ (Fed) tiếp tục tăng lãi suất lên ít nhất 75 điểm cơ bản sẽ tạo áp lực lên tỷ giá và lãi suất liên ngân hàng.

Mức biến động tỷ giá hiện nay khoảng 2% so với cuối năm ngoái được đánh giá là phù hợp với diễn biến trong và ngoài nước, góp phần ổn định thị trường tiền tệ, kinh tế vĩ mô và kiểm soát lạm phát.

Theo giới phân tích, áp lực lạm phát tại Việt Nam gây quan ngại nhất định, nhưng vẫn trong tầm kiểm soát, đặc biệt gần đây, một yếu tố thúc đẩy lớn là giá dầu trên thị trường thế giới đã hạ nhiệt rõ rệt, giá xăng dầu trong nước cũng đã giảm mạnh. Như vậy, còn dư địa để các doanh nghiệp bình ổn giá cả các mặt hàng trong nước, giảm áp lực lên lạm phát.

TS Cấn Văn Lực nhận định, tỷ giá USD/VND có xu hướng tăng lên và dự báo tăng 2,5-3% so với đầu năm. Ngưỡng biến động này vẫn nằm trong tầm kiểm soát của cơ quan quản lý tiền tệ, nhưng tỷ giá liên tục tăng lại là tín hiệu không mấy khả quan khi nửa cuối năm là thời điểm nhu cầu sử dụng USD tăng cao.

|

Thống kê của SSI Research |

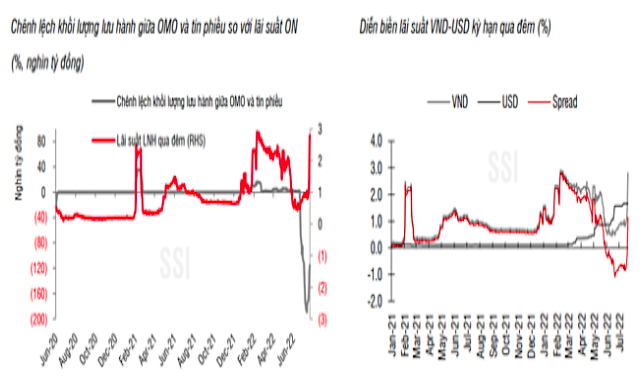

Nhu cầu ngoại tệ đến nay đã tăng gần 40% so với năm ngoái nhờ kinh tế phục hồi. Việc Ngân hàng Nhà nước (NHNN) chuyển sang mua bán ngoại tệ giao ngay thay vì mua bán theo kỳ hạn đã giúp điều tiết cung cầu.

Tuy nhiên, việc NHNN liên tục hút tiền về khiến lãi suất VND liên tiếp tăng nhanh trên thị trường liên ngân hàng, hơn một tuần qua thiết lập trạng thái cao hơn lãi suất USD.

Điển hình, ngày 25/7, lãi suất VND qua đêm tăng tới 0,96 điểm phần trăm so với cuối tuần qua - một mức tăng ít thấy trong thời gian gần đây, qua đó đã lên tới 3,53%/năm. Tính trong vòng một tuần trở lại đây, lãi suất VND qua đêm đã tăng tới 2,54 điểm phần trăm; các kỳ hạn khác cũng đã tăng quanh 1 điểm phần trăm.

Một chuyên gia lý giải, từ tháng 7 này, khi tỷ giá biến động mạnh, NHNN đã chuyển sang bán ngoại tệ giao ngay. Ước tính chỉ riêng phương thức này cũng đã hút về khoảng 50.000 tỷ đồng, cộng thêm khoảng 170.000 tỷ đồng hút về qua tín phiếu ở cao điểm số dư lưu hành. Một lượng lớn VND hút về như vậy, lãi suất phản ứng nhanh và trước mắt là ngắn hạn.

Còn theo báo cáo thị trường tiền tệ tuần 18-22/7 của Trung tâm phân tích Chứng khoán SSI (SSI Research), nhóm phân tích cho biết trong tuần qua, việc thực hiện các hợp đồng USD giao ngay và kỳ hạn đã làm giảm đáng kể thanh khoản tiền Đồng trên hệ thống ngân hàng, kết hợp với việc NHNN đã liên tục phát hành tín phiếu trong suốt 1 tháng qua dẫn đến một lượng lớn VND đã bị hút ra khỏi hệ thống.

Nhằm hỗ trợ thanh khoản, NHNN đẩy mạnh nghiệp vụ mua kỳ hạn trong phiên giao dịch cuối cùng của tuần. Theo đó, tổng khối lượng phát hành trong tuần đạt 6.260 tỷ đồng - mức cao nhất kể từ tháng 2 năm nay ở kỳ hạn 14 ngày, lãi suất 2,5%. Trong khi đó, thực hiện kênh phát hành tín phiếu chủ yếu diễn ra vào đầu tuần, với khối lượng hơn 24.000 tỷ đồng kỳ hạn 56 ngày lãi suất 2,3%, tuy nhiên có tới 78.000 tỷ đồng đáo hạn.

Việc nới rộng kỳ hạn của kênh phát hành tín phiếu trong tuần qua cũng cho thấy NHNN muốn thăm dò tình trạng thanh khoản hệ thống ở thời gian dài hơn sau một khoảng thời gian phát hành ở các kỳ hạn ngắn.

Lãi suất liên ngân hàng đã nhanh chóng bật tăng dưới áp lực của thanh khoản, kết tuần, lãi suất kỳ hạn qua đêm ghi nhận ở 2,8% (tăng gần 200 điểm cơ bản so với tuần trước) và 1 tuần 2,82%, tăng 145 điểm cơ bản. Chênh lệch lãi suất VND/USD đã đảo chiều sang dương và tạm thời giúp giảm áp lực lên tỷ giá.

Tuy nhiên, trong tuần này, SSI Research cho rằng việc Fed được dự báo sẽ tiếp tục tăng lãi suất lên ít nhất 75 điểm cơ bản sẽ tiếp tục tạo áp lực lên mặt bằng lãi suất liên ngân hàng và tỷ giá.

TH

In bài viết

In bài viết