NHNN liên tục hút tiền: 227 nghìn tỷ rút khỏi lưu thông, lãi suất liên ngân hàng tăng gấp đôi

Sau khi Ngân hàng Nhà nước (NHNN) đẩy mạnh hút tiền qua kênh tín phiếu, lãi suất liên ngân hàng đã tăng mạnh trở lại. Chỉ qua 1 phiên giao dịch, lãi suất liên ngân hàng kỳ hạn qua đêm đã tăng gấp đôi.

Ngân hàng Nhà nước (NHNN) vừa công bố kết quả đấu thầu thị trường mở trong phiên 17/10. Cơ quan này tiếp tục chào bán tín phiếu 28 ngày theo cơ chế đấu thầu lãi suất. Kết quả, có 6/8 thành viên tham gia trúng thầu với tổng khối lượng là 17.950 tỷ đồng, lãi suất trúng thầu ở mức 1%.

Dù có xu hướng giảm nhưng khối lượng tín phiếu trúng thầu phiên 17/10 vẫn cao hơn 40% so với mức bình quân 19 phiên vừa qua. Đây cũng là phiên thứ 4 liên tiếp NHNN duy trì lượng tín phiếu phát hành trên mức 10.000 tỷ đồng.

Tính chung trong 4 phiên giao dịch gần nhất, NHNN đã hút về 77.950 tỷ đồng, đánh dấu chuỗi hút ròng mạnh nhất kể từ khi hoạt động phát hành tín phiếu được khởi động trở lại vào ngày 21/9.

Lũy kế 19 phiên giao dịch vừa qua, NHNN đã phát hành gần 243.645 tỷ đồng tín phiếu. Những lô tín phiếu đầu tiên sẽ bắt đầu đáo hạn từ cuối tuần này.

Sau chuỗi hút ròng mạnh của NHNN, lãi suất liên ngân hàng đã bật tăng trở lại sau khi giảm mạnh vào đầu tuần trước.

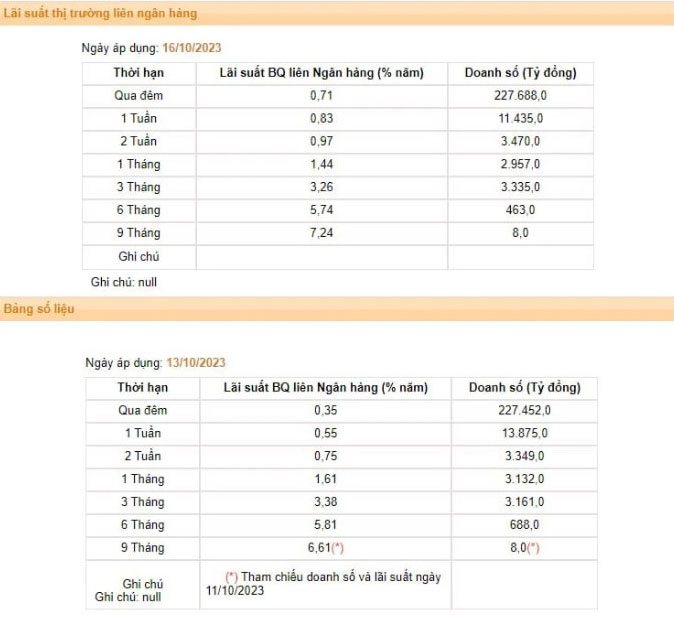

Theo số liệu từ NHNN, lãi suất VND bình quân liên ngân hàng tại kỳ hạn qua đêm (kỳ hạn chính chiếm khoảng 90-95% giá trị giao dịch) trong phiên 16/10 đã tăng lên 0,71% từ mức 0,35% ghi nhận vào phiên giao dịch cuối tuần trước (13/10). Như vậy, qua 1 phiên giao dịch, lãi suất qua đêm liên ngân hàng đã tăng lên gấp 2 lần. Đây cũng là mức lãi suất cao nhất kể từ đầu tháng 7.

Tương tự, lãi suất các kỳ hạn chủ chốt khác cũng có xu hướng tăng,như: kỳ hạn 1 tuần tăng từ 0,55% lên 0,83%; kỳ hạn 2 tuần tăng từ 0,75% lên 0,97%.

Kể từ đầu tháng 5, lãi suất liên ngân hàng đã liên tục giảm sâu, về vùng đáy lịch sử (0,1 - 0,2%/năm) được thiết lập vào những tháng cuối năm 2020 trong bối cảnh thanh khoản hệ thống dư thừa do tăng trưởng tín dụng ở mức thấp.

Liên tục trong 3 tháng qua, lãi suất liên ngân hàng duy trì ở mức thấp kỷ lục. Điều này đã gây ra sức ép lên tỷ giá khi chênh lệch lãi suất giữa USD – VND lên tới 4 – 5 điểm % đối với các kỳ hạn dưới 1 tháng, nhất là khi đồng bạc xanh liên tục tăng giá trên thị trường quốc tế.

Tuy nhiên, lãi suất liên ngân hàng đã tăng trở lại sau khi NHNN mở lại kênh hút tiền qua tín phiếu sau hơn 6 tháng tạm ngưng trong bối cảnh thanh khoản hệ thống dư thừa.

Các chuyên gia cho rằng mục đích của NHNN trong việc mở lại kênh hút tiền qua tín phiếu là nhằm hút bớt thanh khoản thị trường 2 để giảm áp lực đầu cơ tỷ giá trong ngắn hạn và lượng hút cũng không quá nhiều (nếu so sánh với giai đoạn nửa cuối năm 2022) nhằm không gây ra căng thẳng thanh khoản trên thị trường 2 và hạn chế tác động lên mặt bằng lãi suất trên thị trường 1.

Động thái hút VND qua tín phiếu của NHNN sẽ thúc đẩy lãi suất liên ngân hàng tăng nhẹ đồng thời giảm áp lực tỷ giá trong thời gian tới.

Theo nhận định của CTCP Chứng khoán KB Việt Nam (KBSV), với việc lãi suất liên ngân hàng qua đêm quay trở lại mức rất thấp, tỷ giá liên ngân hàng vẫn ở mức cao và chênh lệch lãi suất VND/USD duy trì cao kích thích hoạt động giao dịch đầu cơ gây áp lực lên tỷ giá, NHNN sẽ vẫn tiếp tục phát hành thêm tín phiếu mới để thay thế những tín phiếu đã đáo hạn.

Trên thị trường ngoại tệ, giá USD tại các ngân hàng tiếp tục tăng trong phiên 18/10. Vietcombank đang niêm yết giá mua - bán USD ở mức 24.290-24.660 VND/USD. Tính từ đầu năm đến nay, giá USD ngân hàng đã tăng khoảng 930 đồng ở cả hai chiều giao dịch.

In bài viết

In bài viết