Ngân hàng đồng loạt tăng năng lực tài chính

Theo thống kê, số lượng cổ phiếu ngành ngân hàng mới gia nhập sàn chứng khoán đã lên thêm 3,9 tỷ đơn vị. Trong tình hình hiện nay, phát hành thêm cổ phiếu mới để tăng vốn điều lệ là phương án tốt để các ngân hàng tăng sức mạnh tài chính khi lợi nhuận và tín dụng được dự báo sẽ giảm tốc.

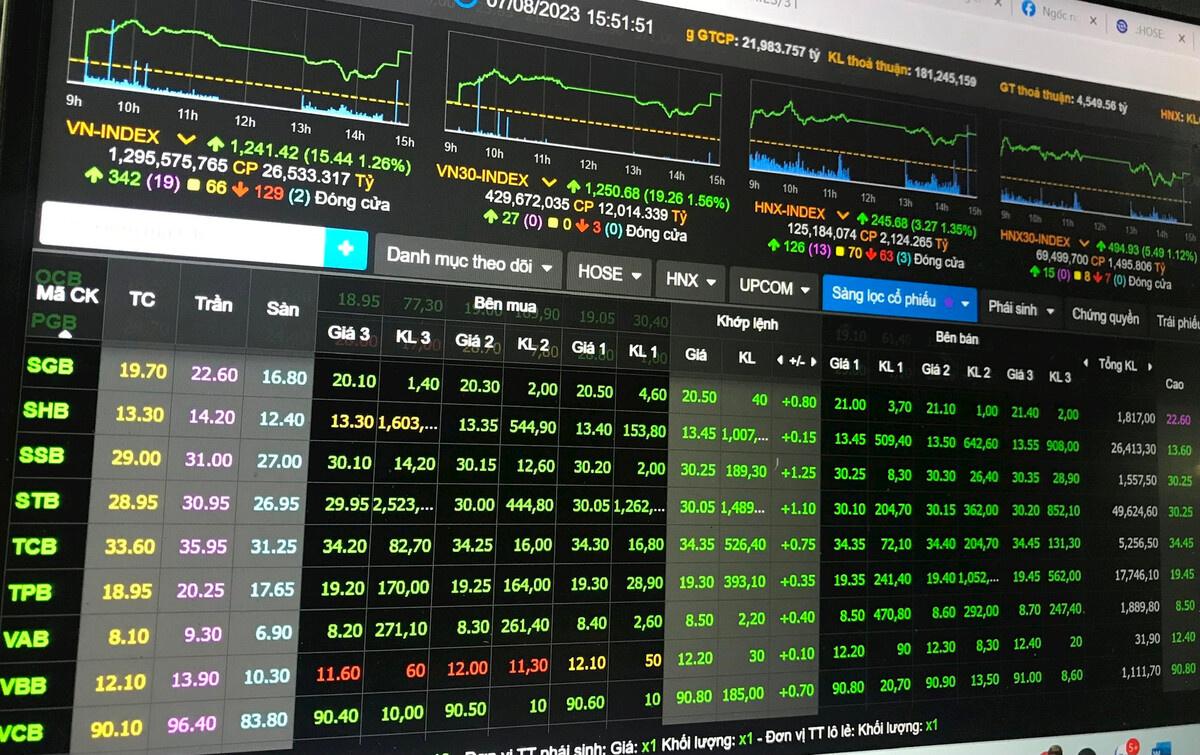

Gần đây, nhiều ngân hàng đã đồng loạt phát hành thêm cổ phiếu mới để chia cổ tức hay phát hành cổ phiếu thưởng nhằm tăng vốn điều lệ, phục vụ cho kế hoạch phát triển hoạt động sản xuất kinh doanh.

Theo đó, hôm nay (30/8), gần 377,3 triệu cổ phiếu của Ngân hàng TMCP Phát triển TP HCM (HDBank - mã: HDB) sẽ được đưa vào giao dịch trên Sở Giao dịch Chứng khoán TP HCM (HoSE) với mục đích trả cổ tức, nâng tổng số cổ phiếu của ngân hàng trên sàn chứng khoán này đạt hơn 2,97 tỷ đơn vị, vốn điều lệ theo đó cũng tăng lên 29.076 tỷ đồng.

Hôm qua, Ngân hàng TMCP Công Thương Việt Nam (VietinBank - mã: CTG) vừa công bố thông tin bất thường, cho biết HĐQT đã thông qua phương án tăng vốn điều lệ qua phát hành cổ phiếu để trả cổ tức từ lợi nhuận sau thuế, trích quỹ và chia cổ tức bằng tiền mặt năm 2020.

|

Nhiều ngân hàng đồng loạt phát hành thêm cổ phiếu mới để chia cổ tức hay phát hành cổ phiếu thưởng nhằm tăng vốn điều lệ. |

Theo đó, ngân hàng dự kiến phát hành thêm tối đa 564,3 triệu cổ phiếu vào quý III và quý IV/2023, tương đương với giá trị phát hành theo mệnh giá là gần 5.643 tỷ đồng. Tỷ lệ phát hành dự kiến tương đương với 11,7415% số cổ phần lưu hành.

Nếu phát hành thành công toàn bộ số cổ phiếu trên, vốn điều lệ của VietinBank sẽ tăng từ 48.057 tỷ đồng lên 53.700 tỷ đồng.

Đáng chú ý, cùng ngày, HoSE cũng có quyết định thay đổi đăng ký niêm yết với cổ phiếu của Ngân hàng TMCP Ngoại Thương Việt Nam (Vietcombank - mã: VCB) kể từ ngày 30/08.

Cụ thể, HoSE chấp thuận cho Vietcombank thay đổi số lượng chứng khoán niêm yết từ hơn 4,73 tỷ cổ phiếu lên mức gần 5,6 tỷ cổ phiếu sau khi ngân hàng phát hành thêm gần 857 triệu cổ phiếu mới để thực hiện trả cổ tức từ lợi nhuận còn lại của năm 2019 và 2020.

Sau khi phát hành, vốn điều lệ của Vietcombank tăng thêm gần 8.566 tỷ đồng lên mức 55.892 tỷ đồng, vươn lên vị trí thứ hai trong hệ thống, chỉ sau VPBank (67.430 tỷ đồng).

Cũng vào hôm qua, tổng cộng 680 triệu cổ phiếu của Ngân hàng TMCP Quân Đội (Mã: MBB) đã được đưa vào giao dịch trên sàn HoSE. Đây là số cổ phiếu mới được ngân hàng phát hành thêm để trả cổ tức năm 2022 cho cổ đông theo tỷ lệ 22% (cổ đông sở hữu 100 cổ phiếu được nhận 15 cổ phiếu mới). Vốn điều lệ theo đó cũng được đẩy lên mốc hơn 52.140 tỷ đồng.

Trước đó, HoSE cũng chấp thuận cho Ngân hàng TMCP Sài Gòn - Hà Nội (mã: SHB) niêm yết bổ sung hơn 552 triệu cổ phiếu để trả cổ tức năm 2022 cho cổ đông. Đưa tổng số lượng cổ phiếu SHB đang giao dịch trên sàn này lên hơn 3,6 tỷ đơn vị, vốn điều lệ theo đó cũng tăng lên xấp xỉ 36.645 tỷ đồng.

Tương tự, Ngân hàng TMCP Đông Nam Á (SeABank - mã: SSB) cũng đưa vào giao dịch 295,2 triệu cổ phiếu mới cùng mục đích trả cổ tức, đưa tổng số lượng cổ phiếu SSB trên sàn HoSE lên hơn 413,4 triệu đơn vị. Vốn điều lệ tăng lên 25.900 tỷ đồng.

Vào hồi tháng 7, Ngân hàng TMCP Á Châu (mã: ACB) cũng đưa vào giao dịch thêm 506,6 triệu cổ phiếu, nâng tổng số cổ phiếu ACB hiện giao dịch trên HoSE lên hơn 3,88 tỷ đơn vị. Vốn điều lệ tăng lên mức 38.840 tỷ đồng.

Theo đó, chỉ tính 7 ngân hàng kể trên, số lượng cổ phiếu mới gia nhập sàn chứng khoán đã lên thêm 3,9 tỷ đơn vị. Trong tình hình hiện nay, phát hành thêm cổ phiếu mới để tăng vốn điều lệ là phương án tốt để các ngân hàng tăng sức mạnh tài chính.

Lý do là bởi, lợi nhuận trước thuế toàn ngành ngân hàng dự báo sẽ giảm tốc trong năm 2023 với tốc độ tăng trưởng đạt khoảng 10-12%, trong đó có sự phân hóa về triển vọng lợi nhuận giữa các nhóm ngân hàng, công ty chứng khoán VPBank Securities (VPS) nhận định.

Các chuyên gia VPS dự báo tốc độ tăng trưởng tín dụng toàn ngành ở mức 12%-14% trong năm 2023 khi lãi suất cho vay tăng mạnh vào cuối 2022 chỉ mới được điều chỉnh vào cuối quý I/2023 trên nền tăng trưởng tín dụng thấp.

Trong khi đó, các rủi ro liên quan trái phiếu doanh nghiệp và bất động sản cùng bất ổn chính trị trên thế giới vẫn tiếp diễn, đồng thời Ngân hàng Nhà nước vẫn luôn phải hết sức chú ý giữ ổn định vĩ mô (lạm phát, tỷ giá).

Theo VPS, trong nửa đầu năm 2023, tăng trưởng tín dụng toàn ngành ở mức thấp hơn cùng kỳ năm trước do lãi suất còn cao làm chậm lại nhu cầu của nhóm khách hàng đủ điều kiện giải ngân. Các chuyên gia tại đây kỳ vọng sang nửa cuối năm, động thái từ Ngân hàng Nhà nước sẽ giúp lãi suất hạ nhiệt kéo tốc độ tăng trưởng tín dụng toàn ngành cải thiện hơn.

Thanh Hồng

In bài viết

In bài viết