Có nên mua VNM, PNJ và HHV?

Các công ty chứng khoán (CTCK) khuyến nghị mua VNM vì tỷ lệ cổ tức tiền mặt hấp dẫn hơn so với lãi suất gửi ngân hàng 12 tháng hiện nay; mua PNJ vì thị phần tiếp tục mở rộng và tỷ lệ cổ tức tiền mặt cao duy trì 20%; mua HHV vì doanh nghiệp không bị ảnh hưởng quá mạnh bởi các thay đổi trong chính sách thuế của Mỹ.

Mua VNM với giá mục tiêu 71,300 đồng/cp

CTCK BSC cho rằng tốc độ mở rộng thị phần của CTCP Sữa Việt Nam (HOSE: VNM) có dấu hiệu chậm hơn so với kỳ vọng ban đầu thể hiện qua mức tăng trưởng âm của doanh thu nội địa trong quý 3/2024 và quý 4/2024 (lần lượt giảm 2.5% và 1.9% so với cùng kỳ) do (i) sức ép cạnh tranh cao từ TH True Milk, Nestle hay các thương hiệu ngoại khác và (ii) các dòng sản phẩm sữa với vị mới ra mắt chưa đạt doanh thu như kỳ vọng ban đầu.

Tuy nhiên, BSC cho rằng thị phần của VNM trong 2025 sẽ đi ngang hoặc chỉ giảm nhẹ so với nửa cuối 2024 nhờ (i) hoàn thành chiến lược tái định vị với hơn 100 sản phẩm được thay “áo mới”, nhiều kênh bán mới được mở, hệ thống bán lẻ hiện tại được tối ưu (ii) các ngành hàng có tăng trưởng 2 chữ số trong 2024 như sữa đặc, sữa chua ăn, sữa chua Probi, sữa tươi Green Farm, sữa hạt được tập trung khai thác (iii) đối với thương hiệu sữa Mộc Châu (MCM), kế hoạch tái định vị và mở rộng cũng được kỳ vọng triển khai trong 2025.

Mặt khác, chính sách kích thích kinh tế trong nước kỳ vọng sẽ dẫn dắt xu hướng phục hồi của nhu cầu tiêu dùng bao gồm (i) duy trì chính sách giảm thuế VAT 8% đến hết nửa đầu 2025, tăng lương cơ sở từ 01/07/2024 và các chính sách kích thích, đẩy mạnh đầu tư công trong 2025. Tuy nhiên, BSC cho rằng mức độ hồi phục sẽ không mạnh và ngay lập tức mà chủ yếu sự phục hồi từ từ dần về phía cuối năm khi rủi ro từ cấu phần xuất nhập khẩu bị đánh thuế bởi chính quyền ông Trump vẫn còn tồn tại.

Đối với thị trường xuất khẩu BSC kỳ vọng VNM sẽ ghi nhận tăng trưởng 10% chủ yếu nhờ (i) doanh số tại các công ty con tại thị trường nước ngoài dự kiến tăng 12% (Angkor Milk, Driftwood) nhờ hoạt động tiếp thị được tiếp tục đẩy mạnh, mở rộng thêm nhiều kênh bán hàng ngoài kênh trường học tại Driftwood (ii) doanh số xuất khẩu công ty mẹ dự kiến tăng 8% nhờ thâm nhập kênh HORECA, thêm nhiều danh mục sản phẩm chuyên biệt cho thị trường Úc và New Zealand.

Hiện tại, giá sữa bột nguyên chất trung bình quý 1/2025 khoảng 3,933 USD/MT (tăng 9% so với quý trước và tăng 17% so với cùng kỳ) chủ yếu do (1) chi phí sản xuất sữa thô tại các trang trại ở Châu Âu và New Zealand có xu hướng tăng mạnh kể từ tháng 10/2024 (2) dịch bệnh lưỡi xanh và tình hình thời tiết không thuận lợi ở các khu vực nuôi bò lấy sữa chính.

Do vậy, BSC điều chỉnh giảm biên lợi nhuận gộp của VNM đi 3% so với dự báo cũ khi (1) VNM chốt giá nguyên vật liệu đầu vào tháng 2-3 và tháng 10 – 11 (cả hay đợt gần nhất đều ghi nhận giá sữa bột tăng mạnh) (2) giá đường neo cao và chưa cho tín hiệu giảm tại các thời điểm chốt giá nguyên vật liệu.

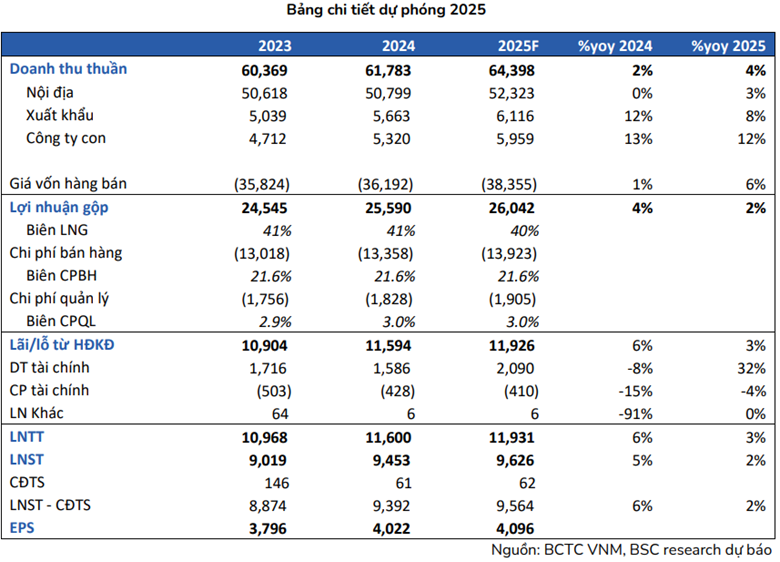

Trong năm 2025, BSC dự báo VNM ghi nhận doanh thu thuần và lãi ròng lần lượt đạt 64,398 tỷ đồng và 9,564 tỷ đồng, tăng 2% và 1.8% so với năm trước, tương đương EPS 2025 khoảng 4,096 đồng/cp, PE dự phóng 2025 ở mức 15 lần.

Ngoài hoạt động kinh doanh, cổ phiếu VNM hiện tại đã ghi nhận mức giảm 17% so với vùng đỉnh của năm 2024 trở lại vùng giá có định giá hợp lý để mua vào, cụ thể:

(1) VNM hiện đang giao dịch ở mức P/E dự phóng 2025 khoảng 14.9 lần tương đương thấp hơn 1 lần độ lệch chuẩn so với trung bình 5 năm của VNM. BSC lưu ý ngay cả trong giai đoạn VNM tăng trưởng âm 2020 – 2022 do mất thị phần và giá nguyên liệu tăng cao, VNM vẫn được giao dịch ở mức P/E trung bình khoảng 16.6, đối với giai đoạn hồi phục 2023 – 2024 mức P/E trung bình 17.6.

(2) Tỷ lệ chi trả cổ tức trên mệnh giá của VNM bằng khoảng 6-7% tức cao hơn so với lãi suất gửi tiết kiệm tại ngân hàng 12 tháng ở thời điểm hiện tại bằng khoảng 4.8%.

Ngoài ra, BSC cho rằng việc kỳ vọng thị trường chứng khoán Việt Nam được nâng hạng trong tháng 9/2025 giúp thu hút dòng vốn ngoại sẽ là yếu tố giúp VNM tăng giá trong năm 2025. BSC lưu ý VNM sở hữu mức trần room cho cổ đông ngoại lên đến 100%.

Theo đó, BSC khuyến nghị mua VNM với giá mục tiêu 71,300 đồng/cp.

Xem thêm tại đây

Mua PNJ với giá mục tiêu 90,000 đồng/cp

CTCK Mirae Asset (MAS) cho biết kết quả kinh doanh quý 1 và quý 4 hằng năm của CTCP Vàng bạc Đá quý Phú Nhuận (HOSE: PNJ) đều vượt trội so với 2 quý còn lại. Theo ban lãnh đạo, doanh thu của PNJ vào những dịp quan như ngày Thần tài (07/02) và Lễ tình nhân (14/02).

MAS dự báo kết quả kinh doanh năm 2025 đạt 36,310 tỷ đồng (giảm 4% so với năm trước) nhưng lãi ròng đạt 2,261 tỷ đồng (tăng 7%) nhờ: (1) Nhu cầu tiêu dùng trang sức phục hồi; (2) Chiến lược nâng cao doanh thu các sản phẩm có biên lợi nhuận cao như vàng trang sức duy trì tốt và đồng thời giảm thiểu rủi ro về hao hụt vàng tái chế; (3) Mảng bán lẻ và sỉ tiếp tục tăng trưởng lần lượt 10% và 15%, khi PNJ tiếp tục mở rộng cửa hàng ở các khu vực tiềm năng và nhu cầu của các khách hàng bán sỉ tiếp tục chuyển hướng ưu tiên nhà sản xuất lớn, uy tín.

Đáng chú ý, trong nhiều năm trở lại đây, cổ tức tiền mặt của PNJ luôn quanh mức 2,000 đồng/cp. Vì vậy, dư địa cổ tức còn được nhận khoảng 1,400 đồng/cp.

Mặt khác, CTCK này ước tính EPS dự kiến cho năm 2025 đạt 6,086 đồng/cp, tương ứng với mức P/E dự phóng ở mức hấp dẫn 11 lần.

Theo đó, MAS khuyến nghị mua PNJ với giá mục tiêu 90,000 đồng/cp.

Xem thêm tại đây

Mua HHV với giá mục tiêu 13,000 đồng/cp

SSI Research cho biết CTCP Đầu tư Hạ tầng Giao thông Đèo Cả (HOSE: HHV) đã công bố tài liệu ĐHĐCĐ năm 2025, trong đó mục tiêu doanh thu và lợi nhuận ròng hợp nhất 2025 dự kiến đạt 3,584 tỷ đồng và 555 tỷ đồng, lần lượt tăng 8% và 12% so với năm trước.

Đối với mảng xây dựng, Công ty dự kiến doanh thu từ mảng xây dựng sẽ đạt 1,392 tỷ đồng (tăng 21%). HHV có 3 dự án mới được khởi công kể từ đầu năm 2024 đến nay (bao gồm các dự án Đồng Đăng – Trà Lĩnh, Hữu Nghị – Chi Lăng, và TPHCM – Thủ Dầu Một – Chơn Thành), và dự kiến sẽ tập trung vào các dự án đang triển khai trong năm 2025. Phù hợp với mục tiêu của Chính phủ hoàn thành đường cao tốc Bắc-Nam phía Đông trong năm nay, dự án Quảng Ngãi – Hoài Nhơn dự kiến sẽ đóng góp nhiều nhất, chiếm khoảng 55% doanh thu xây dựng năm 2025. Dự án đường cao tốc Đồng Đăng – Trà Lĩnh, dự kiến sẽ tạo ra 210 tỷ đồng doanh thu vào năm 2025, chiếm 15% tổng doanh thu, dự kiến hoàn thành vào đầu năm 2027. Trong khi đó, dự án TPHCM – Thủ Dầu Một – Chơn Thành đang được xúc tiến giải phóng mặt bằng để đẩy nhanh tiến độ.

Đối với mảng thu phí cầu đường, với việc không có kế hoạch điều chỉnh phí cầu đường trong năm 2025, tăng trưởng doanh thu mảng này của các dự án BOT mà HHV sở hữu dự kiến đạt mức tăng trưởng tự nhiên là khoảng 10% nhờ tăng trưởng lưu lượng, đạt khoảng 2,100 tỷ đồng.

Bộ Giao thông Vận tải đang làm việc để điều chỉnh tăng biểu mức phí sử dụng đường bộ cao tốc, điều này có thể sẽ có lợi cho BOT Phước Tượng – Phú Gia, hiện đã đạt mức này, nếu được phê duyệt với mức tăng ước tính khoảng 21% trong mỗi 3 năm.

Trong công tác huy động vốn, HHV dự kiến hoàn thành phát hành riêng lẻ khoảng 415 tỷ đồng và phát hành ra công chúng khoảng 500 tỷ đồng vào năm 2025. Nếu thành công, vốn điều lệ của HHV sẽ tăng 23%, lên khoảng 2,100 tỷ đồng.

Kế hoạch đầu tư của HHV vẫn tập trung vào đường cao tốc Tân Phú – Bảo Lộc và giai đoạn II của đường cao tốc TP.HCM – Trung Lương – Mỹ Thuận. Trong đó, Công ty hiện đang xem xét nghiên cứu khả thi cho dự án Tân Phú – Bảo Lộc và dự kiến bắt đầu đấu thầu vào cuối năm 2025. Nếu tiến hành, nhu cầu nguồn vốn đầu tư cho dự án này sẽ tương đối lớn trong 3-5 năm tới.

Về phía đơn vị nghiên cứu, SSI Research ước tính năm 2025, doanh thu HHV dự kiến đạt 3,678 tỷ đồng (tăng 11% so với năm trước) và lợi nhuận ròng đạt 519 tỷ đồng (tăng 9.7%).

Biên lợi nhuận gộp dự kiến sẽ mỏng hơn một chút so với năm 2024, do mảng xây dựng tăng trưởng mạnh hơn, trong khi mảng này thường có biên lợi nhuận thấp hơn mảng BOT.

Đơn vị phân tích này đánh giá giá cổ phiếu HHV đã có những thời điểm giảm tới 20% trong 5 ngày qua, cùng với sự điều chỉnh của thị trường, trong khi SSI Research cho rằng hoạt động kinh doanh của HHV sẽ không bị ảnh hưởng quá mạnh bởi các thay đổi trong chính sách thuế của Mỹ đối với các quốc gia khác. Với P/E dự phóng là 10x, so với mức trung bình hai năm là 13x, SSI Research cho rằng mức giá hiện tại của cổ phiếu HHV mang lại cơ hội đầu tư hấp dẫn. Điều này đặc biệt có ý nghĩa trong bối cảnh Chính phủ đang đẩy mạnh đầu tư công, từ đó sẽ tác động tích cực đáng kể cho các cổ phiếu liên quan đến phát triển cơ sở hạ tầng.

Theo đó, SSI Research khuyến nghị mua HHV với giá mục tiêu 13,000 đồng/cp.

Xem thêm tại đây

- 11:10 14/04/2025

In bài viết

In bài viết