277 ngàn tỷ đồng trái phiếu doanh nghiệp sẽ đáo hạn trong năm 2024

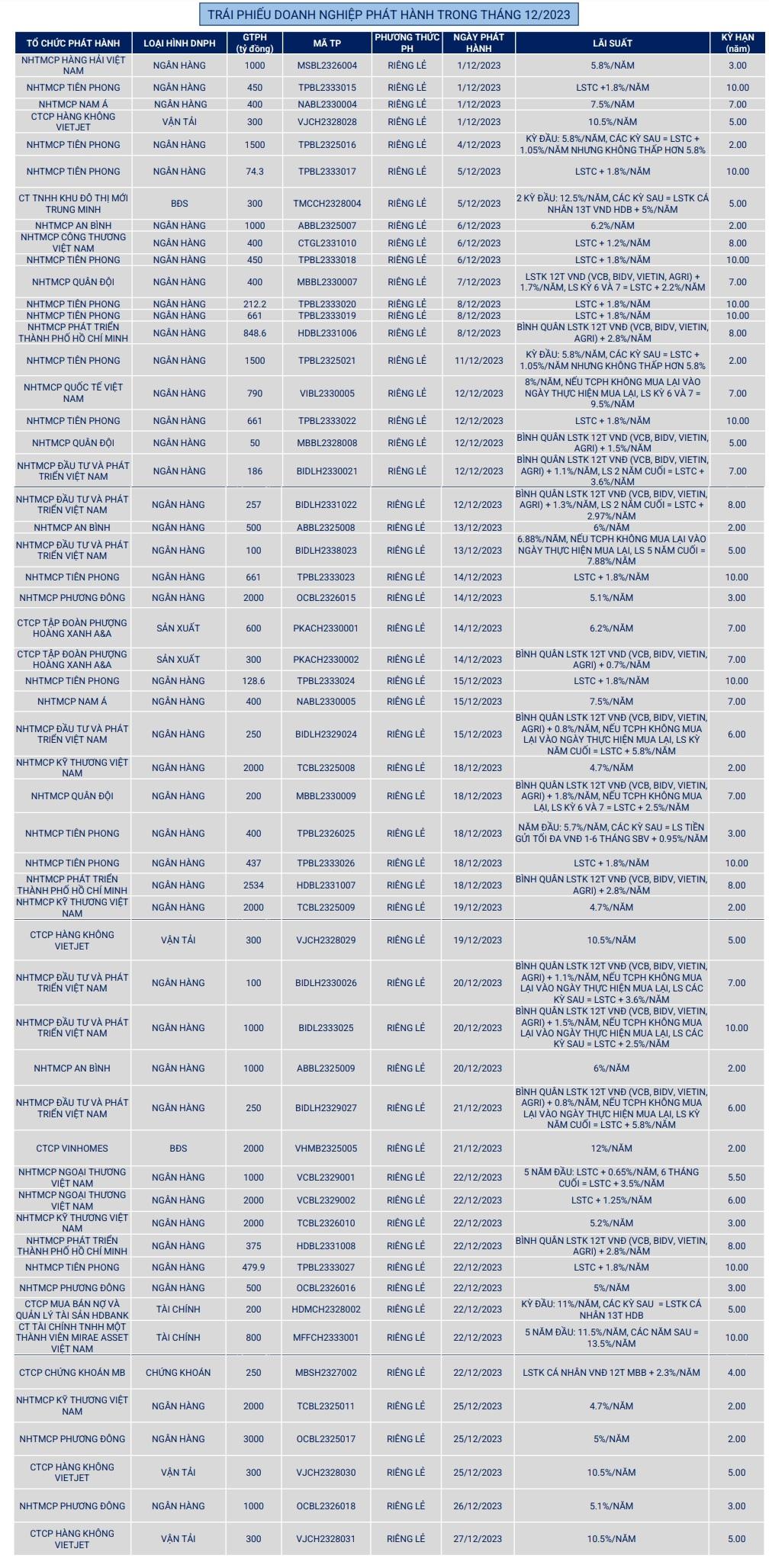

Theo dữ liệu VBMA (Hiệp hội thị trường trái phiếu Việt Nam) tổng hợp, tính đến ngày công bố thông tin 31/12/2023, có 55 đợt phát hành trái phiếu doanh nghiệp (TPDN) riêng lẻ trong tháng 12/2023 với tổng giá trị gần 43 ngàn tỷ đồng.

Các đợt phát hành có lãi suất trung bình 7.06%/năm, kỳ hạn trung bình là gần 6 năm.

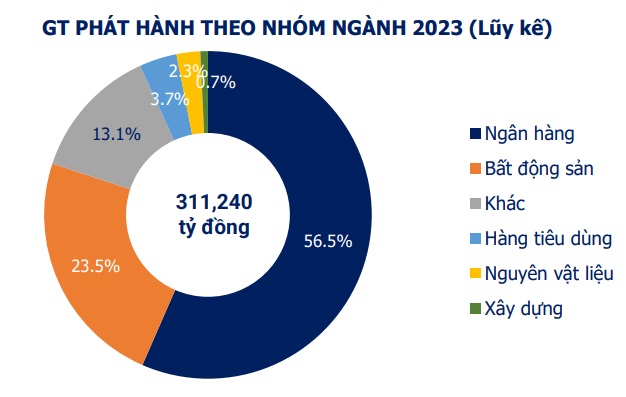

Tính cả năm 2023, tổng giá trị phát hành TPDN được ghi nhận là hơn 311 ngàn tỷ đồng, gồm 29 đợt phát hành ra công chúng trị giá hơn 37 ngàn tỷ đồng, chiếm 11.9% tổng giá trị phát hành. Cùng với đó là 286 đợt phát hành riêng lẻ trị giá hơn 275 ngàn tỷ đồng, chiếm 88.1%.

Nguồn: VBMA |

Ngân hàng là nhóm phát hành nhiều nhất với hơn 176 ngàn tỷ đồng, chiếm 56.5% tổng giá trị. Theo sau là nhóm bất động sản với hơn 73 ngàn tỷ đồng, chiếm 23.5%.

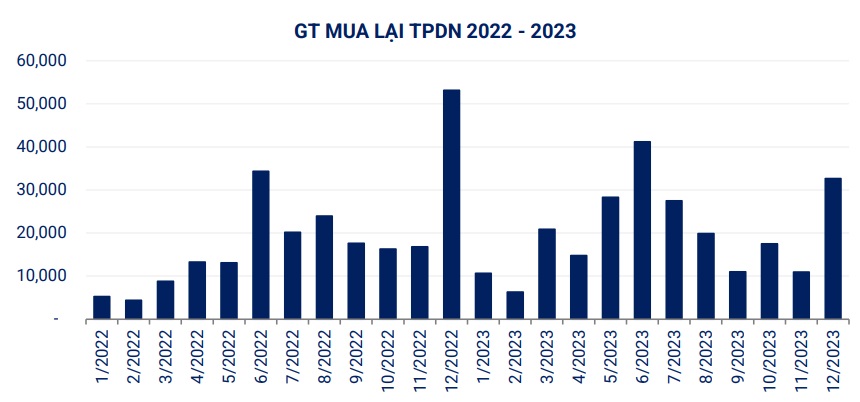

Về trái phiếu mua lại, trong tháng 12/2023, gần 33 ngàn tỷ đồng trái phiếu đã được các doanh nghiệp mua lại, giảm 50.4% so với cùng kỳ. Năm 2024, ước tính sẽ có khoảng 277 ngàn tỷ đồng trái phiếu đáo hạn.

Nguồn: VBMA |

Hiện số trái phiếu chậm trả lãi đã giảm so với đầu năm, chỉ có 6 mã trái phiếu mới công bố chậm trả lãi/gốc với tổng giá trị 546 tỷ đồng trong tháng 12.

Trong tháng cũng có 8 mã trái phiếu được gia hạn, với thời gian được kéo dài chủ yếu từ 1 đến 2 năm.

Nguồn: VBMA |

Sắp tới, có hai đợt phát hành trái phiếu đáng chú ý. Đầu tiên là Tổng CTCP Đầu tư Phát triển Xây dựng (HOSE: DIG) với phương án phát hành trái phiếu riêng lẻ trong tháng 12 với tổng giá trị tối đa 2,100 tỷ đồng, dự kiến chia thành 3 đợt phát hành.

Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, có tài sản đảm bảo, gồm 21,000 trái phiếu mệnh giá 100 triệu đồng/trái phiếu, kỳ hạn tối đa 36 tháng. Lãi suất cố định, thả nổi hoặc kết hợp tùy theo điều kiện thị trường. Số tiền thu về sẽ được sử dụng để bổ sung vốn đầu tư cho các dự án Khu đô thị du lịch Long Tân, dự án chung cư A5 thuộc khu trung tâm Chí Linh, và đầu tư giai đoạn 2 – 3 của dự án khu phức hợp Cap Saint Jacques.

Thứ hai là Ngân hàng TMCP Ngoại Thương Việt Nam (Vietcombank, HOSE: VCB). HĐQT VCB đã thông qua phương án phát hành tối đa 3,000 tỷ đồng, kỳ hạn tối đa 6 năm với lãi suất thả nổi.

In bài viết

In bài viết