NT2, HDG và HAH có nên đầu tư?

Các công ty chứng khoán (CTCK) khuyến nghị mua NT2 nhờ sản lượng huy động tăng cao cùng giá bán tốt khi thủy điện sẽ gặp nhiều khó khăn do El Nino; mua HDG cùng động lực tăng trưởng từ dự án Charm Villa giai đoạn 3; theo dõi HAH do vẫn chịu tác động từ tình trạng dư cung công suất vận tải.

Mua cổ phiếu NT2 với giá hợp lý 32,300 đồng/cp

Theo CTCK Phú Hưng (PHS), các công ty nhiệt điện, cụ thể là nhiệt điện khí như CTCP Điện lực Dầu khí Nhơn Trạch 2 (HOSE: NT2) sẽ hưởng lợi đáng kể trong nửa đầu 2024 khi thủy điện sẽ gặp nhiều khó khăn do El Nino.

Giá bán điện của NT2 dự kiến sẽ duy trì ở mức cao trong cả năm 2024. Tuy nhiên, giá bán điện cao sẽ gây bất lợi cho chính NT2 từ nửa sau 2024 khi El Nino qua đi, và thủy điện sẽ trở lại mạnh mẽ với giá bán điện cạnh tranh. Cùng lúc đó, nhiệt điện khí cũng sẽ phải cạnh tranh với nhiệt điện than (giá thấp) và điện tái tạo.

PHS ước tính, sản lượng điện huy động trung bình mỗi tháng của NT2 trong năm 2024 là 291.8 triệu kWh, cao hơn 21% so với 2023 (do có bảo dưỡng lớn), nhưng thấp hơn 14% so với 2022.

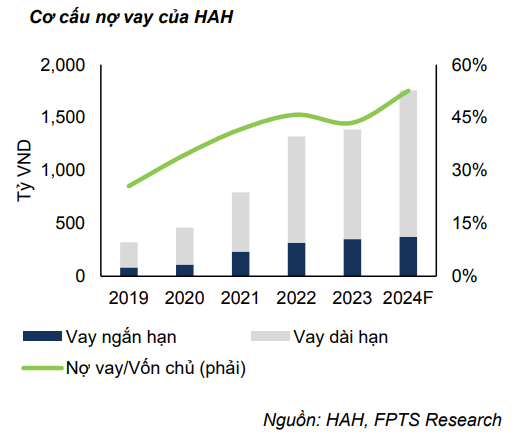

Dự phóng kết quả kinh doanh 2024 của NT2

Nguồn: PHS |

Kết quả kinh doanh 2024 của NT2 được kỳ vọng sẽ có cải thiện đáng kể sau một năm 2023 đầy khó khăn. Dự phóng doanh thu thuần đạt 7,665 tỷ đồng và lãi sau thuế 640 tỷ đồng, tăng lần lượt 21% và 29% so với 2023.

Việc thủy điện vẫn tiếp tục gặp bất lợi do El Nino trong nửa đầu 2024, sẽ hỗ trợ tích cực cho giá điện, PHS kỳ vọng biên lãi gộp và biên lãi ròng của NT2 sẽ phục hồi nhẹ và ổn định ở mức 11% và 8% trong cả năm 2024. Ngoài ra, NT2 sẽ hoàn tất khấu hao nhà máy từ năm 2026 nên lợi nhuận gộp của Công ty dự kiến sẽ tăng mạnh từ đây trở đi.

Ngoài ra, NT2 có dòng tiền từ hoạt động kinh doanh luôn duy trì ở mức cao và bền vững, cho phép Công ty tiếp tục xu hướng giảm nợ vay và chi trả cổ tức ở mức cao trong tương lai.

Từ các luận điểm trên, PHS đưa ra khuyến nghị mua cổ phiếu NT2 với giá hợp lý là 32,300 đồng/cp.

Xem thêm tại đây

Mua cổ phiếu HDG với giá mục tiêu 32,300 đồng/cp

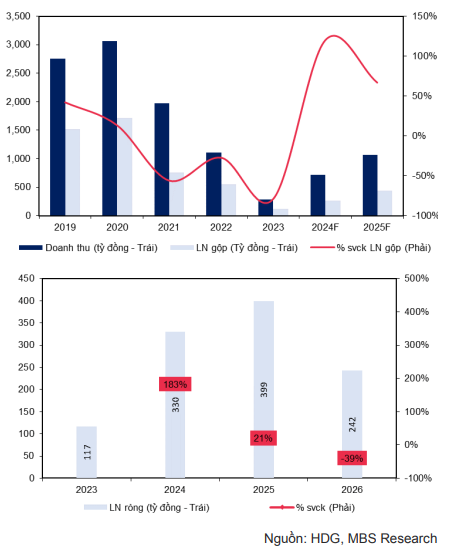

Theo dự báo của CTCK MB (MBS), doanh thu mảng điện năm 2024 của CTCP Tập đoàn Hà Đô (HOSE: HDG) sẽ tăng 6% so với cùng kỳ lên 2,046 tỷ đồng, sau đó giảm nhẹ 4% xuống 1,960 tỷ đồng trong 2025, song tiếp tục đóng góp tỷ trọng lớn nhất trong cơ cấu doanh thu.

Trong đó, sản lượng thủy điện sẽ có sự phục hồi nhẹ từ nửa cuối 2024 hỗ trợ bởi các nhà máy luôn duy trì mực nước tốt và pha El Nino kết thúc. Điện năng lượng tái tạo sẽ duy trì mức sản lượng ổn định.

Tuy nhiên, động lực chính cho tăng trưởng lợi nhuận HDG đến từ mở bán Charm Villa giai đoạn 3. Hiện tại, dự án đã được hoàn thiện toàn bộ mặt ngoài của sản phẩm, và sẵn sàng mở bán.

Dự phóng doanh thu và lợi nhuận dự án Charm Villa GĐ3

|

Trong bối cảnh không gặp áp lực về dòng tiền, Doanh nghiệp vẫn đang chờ đợi thời điểm tốt của thị trường để có thể hưởng lợi từ đà tăng giá bán tại khu vực. MBS dự tính dự án sẽ đem về tổng cộng 2,108 tỷ đồng doanh thu và 971 tỷ đồng lãi ròng, với tiến độ bàn giao lượt 34%, 41% và 25% trong giai đoạn 2024-2026.

Theo đó, lãi ròng của HDG dự kiến sẽ tăng trưởng lần lượt 37% và 18% so với cùng kỳ, đạt 977 tỷ đồng và 1,149 tỷ đông trong 2024-2025.

Với những rủi ro từ vụ việc sai phạm triển khai các dự án điện mặt trời, giá cổ phiếu HDG đã giảm 13% từ thời điểm ra văn bản của Thanh tra Chính phủ, phản ánh những lo ngại của nhà đầu tư về triển vọng của Doanh nghiệp. MBS nhận thấy đây là cơ hội tốt để tích lũy một cổ phiếu có định giá rẻ (P/E 2024 8.6x, thấp hơn 16% so với trung bình ngành) và tài sản chất lượng.

Sau khi đã lượng hóa những rủi ro từ các dự án sai phạm, MBS duy trì khuyến nghị mua cổ phiếu HDG với giá mục tiêu 32,300 đồng/cp.

Xem thêm tại đây

Theo dõi cổ phiếu HAH với giá mục tiêu 43,700 đồng/cp

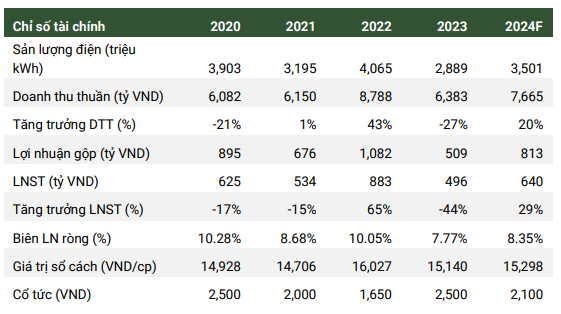

CTCK FPT (FPTS) đánh giá hoạt động kinh doanh 2024 của CTCP Vận tải và Xếp dỡ Hải An (HOSE: HAH) sẽ tiếp tục chịu tác động từ tình trạng dư cung công suất vận tải.

Tổng công suất đội tàu của HAH dự kiến đạt hơn 21,000 TEU (tăng 20.1% so với cùng kỳ) khi phải tiếp nhận thêm 3 tàu đóng mới trong năm 2024. Tuy nhiên, sản lượng khai thác của HAH dự kiến chỉ tăng 10% do triển vọng nhu cầu vận tải phục hồi nhẹ khiến áp lực dư thừa đội tàu tiếp diễn trong năm nay.

Theo FPTS, HAH sẽ phải thực hiện ký mới các hợp đồng cho thuê tàu định hạn tại mức giá cước thấp hơn so với cùng kỳ năm 2023. Doanh thu hoạt động cho thuê tàu năm 2024 của HAH có thể đạt 456 tỷ đồng, giảm 26.1%.

Mặt khác, HAH đã sử dụng nợ vay và phát hành trái phiếu để bổ sung vốn cho việc đầu tư thêm tàu mới nên tỷ lệ nợ vay/vốn chủ sở hữu của Doanh nghiệp cuối năm 2023 đạt 44%, và dự kiến sẽ tăng lên mức 55% trong năm 2024. Đồng thời, chi phí lãi vay 2023 của HAH tăng 28.4%.

Dù trong bối cảnh nhu cầu kỳ vọng tăng trưởng nhẹ và giá cước tiếp tục duy trì ở mức thấp, rủi ro về nợ của HAH vẫn đủ an toàn khi tỷ lệ khả năng chi trả lãi vay EBIT/Chi phí lãi vay năm 2024 ước tính giảm từ 6.6x xuống còn 3.4x.

FPTS dự báo lãi gộp 2023 của HAH có thể đạt 485 tỷ đồng, giảm 20.6% so với cùng kỳ. Biên lãi gộp giảm 5.3 điểm % xuống mức 18.1%. Trong đó, biên lãi gộp mảng khai thác tàu và cảng biển sẽ lần lượt đạt 15.2% và 45.4%. Lãi trước thuế năm 2024 của HAH dự kiến giảm 35.8% so với 2023, còn 297 tỷ đồng.

Kết luận, FPTS khuyến nghị theo dõi đối với cổ phiếu HAH với giá mục tiêu là 43,700 đồng/cp.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

In bài viết

In bài viết