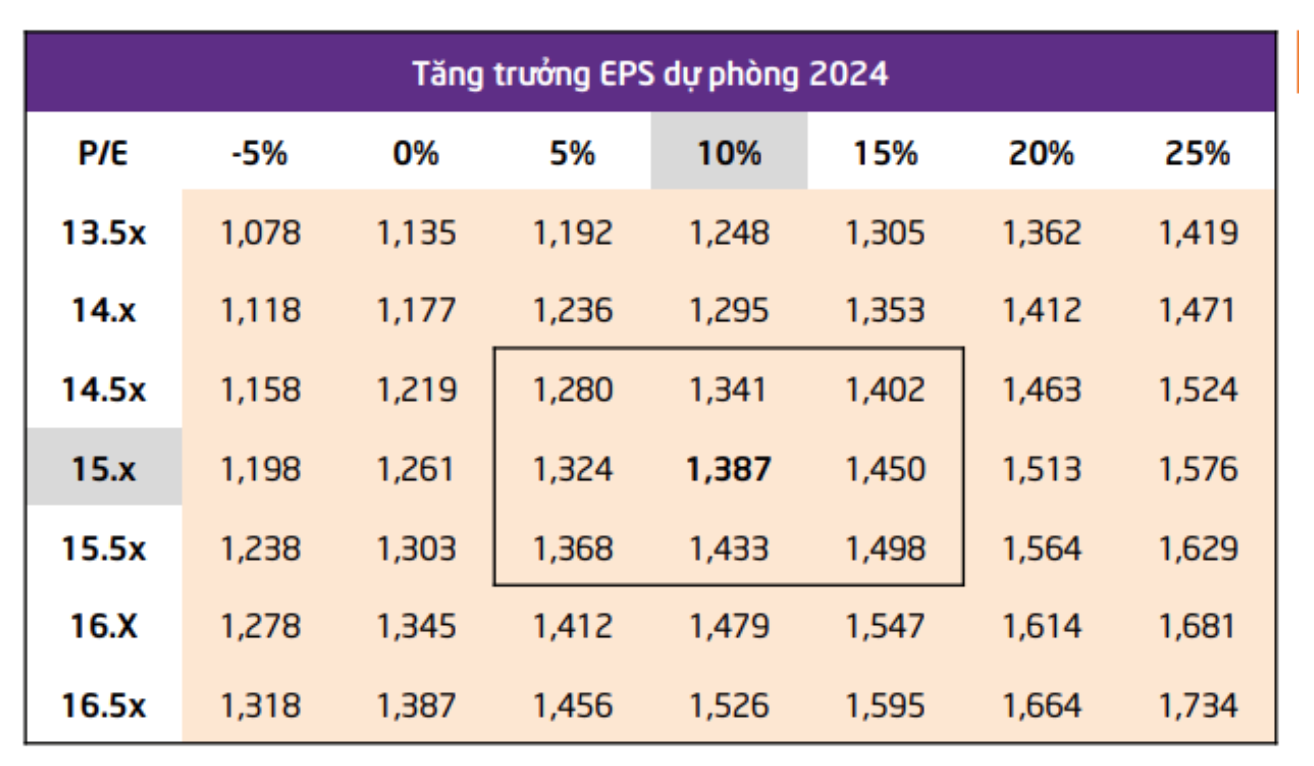

Khó khăn vĩ mô giảm dần, TPS dự báo năm 2024 VN-Index dao động quanh 1.387 điểm

Kịch bản cơ sở, TPS dự báo năm 2024 VN-Index sẽ dao động quanh mục tiêu 1.387 điểm, tương ứng với mức tăng trưởng thận trọng 10% cho cả năm và P/E mục tiêu ở là 15.x.

TPS kỳ vọng các khó khăn về vĩ mô sẽ thuyên giảm dần, tạo cơ sở cho các Ngân hàng Trung ương trên thế giới nới lỏng chính sách tiền tệ.

Báo cáo triển vọng năm 2024, Công ty Chứng khoán TPS cho biết, kịch bản cơ sở VN-Index sẽ dao động quanh mục tiêu 1.387 điểm, tương ứng với mức tăng trưởng thận trọng 10% cho cả năm và P/E mục tiêu ở là 15.x (tương đương với P/E trung bình 10 năm gần nhất).

Dưới góc nhìn lạc quan hơn, TPS kỳ vọng, các khó khăn về vĩ mô sẽ thuyên giảm dần, tạo cơ sở cho các Ngân hàng Trung ương trên thế giới nới lỏng chính sách tiền tệ.

Qua đó kích thích hoạt động tiêu dùng tăng trưởng trở lại, tạo tiền đề cho hoạt động xuất khẩu của Việt Nam.

Theo kịch bản khả quan, mức tăng trưởng toàn thị trường từ 15% sẽ dẫn dắt VN-Index đến quanh mức 1.450 điểm.

Năm 2024, TPS cho rằng chứng khoán vẫn là kênh đầu tư hấp dẫn do nhịp điều chỉnh mạnh trong tháng 9-10/2023 đã đưa định giá của VN-Index theo P/E từ mức 14,87 lần về mức 13,29 lần ở thời điểm cuối tháng 11/2023, qua đó tỷ suất E/P (lợi nhuận trên giá) của thị trường trung bình rơi vào biên độ khoảng 7,4 - 8,1% (chưa bao gồm tỷ suất cổ tức).

Bên cạnh đó, nỗ lực hạ nhiệt lãi suất của Ngân hàng Nhà nước vẫn đang có những tác động tích cực khi lãi suất tiền gửi kỳ hạn 12 tháng tại nhóm ngân hàng quốc doanh đã giảm về mức 5,22% so với mức đỉnh 7,4% được thiết lập trước khi chính sách nới lỏng được tiến hành.

Với những yếu tố trên, chênh lệch giữa E/P và lãi suất tiền gửi kỳ hạn một năm tại nhóm ngân hàng quốc doanh tại ngày 30/11 nâng lên quanh 2,3 điểm %.

Đây là mức cao tương tự giai đoạn ngày 9/11/2022, thời điểm thị trường có sức hấp dẫn lớn đủ để thu hút dòng tiền mua vào quyết liệt, qua đó giúp VN-Index thành công tạo đáy cũng như chấm dứt thời kỳ giảm giá và mở ra giai đoạn tăng kéo dài trong năm 2023.

So với các quốc gia trong khu vực, VN-Index đang có mức P/E forward khá thấp vào khoảng 9,1 lần.

Vì nhà đầu tư ngoại thường lựa chọn ở những thị trường rẻ hơn để đầu tư, nhất là trong bối cảnh Việt Nam vẫn đang đặt mục tiêu nâng hạng từ cận biên lên mới nổi trong khoảng 2-3 năm tới đây.

Hơn nữa, việc Việt Nam nâng tầm quan hệ đối tác chiến lược toàn diện với Hoa Kỳ và Nhật Bản hứa hẹn sẽ giúp kinh tế khởi sắc hơn.

Cùng với đó, với kỳ vọng lợi nhuận của các doanh nghiệp sẽ tiếp tục phục hồi sau khi tạo đáy vào quý IV/2022 và tăng tốc vào 2024 thì với mức định giá này, thị trường chứng khoán Việt Nam sẽ có lợi thế thu hút dòng vốn ngoại.

Nhìn lại năm 2023, TPS cho biết, VN-Index đã có một năm biến động đầy tích cực khi chỉ số đã trải qua đủ các giai đoạn biến động và đưa nhà đầu tư qua đủ các cung bậc cảm xúc.

Tuy nhiên, sau cơn mưa trời lại sáng, VN-Index một lần nữa đang bước vào quá trình tạo đáy, làm tiền đề cho sự bứt phá trong giai đoạn tiếp theo ở năm 2024, thời điểm mà thị trường kỳ vọng sẽ có thêm sự hỗ trợ về mặt vĩ mô trong nước.

Một số yếu tố tích cực khác hỗ trợ đà tăng của VN-Index trong năm 2023 có thể kể đến như tổng nợ vay vẫn thấp hơn so với đỉnh quý I/2022 và tỷ lệ dư nợ cho vay margin/vốn chủ sở hữu đạt 81%, thấp hơn so với mức đỉnh 140% và thấp hơn mức an toàn được quy định.

Fed đã đến chặng cuối của quá trình thắt chặt điều này giúp giảm áp lực cho chính sách của Ngân hàng Nhà nước Việt Nam; KRX triển khai và nâng hạng sẽ giúp thị trường thu hút dòng tiền.

In bài viết

In bài viết